速報「令和3年度・電子帳簿等保存制度の見直し」電子帳簿保存法Q&A(一問一答)等が公開されました!

令和3年度の税制改正による電子帳簿等保存制度の見直し内容が国税庁から(7月18日)一気に公開されました。公開された内容は、電子帳簿保存法の「取扱通達」「取扱通達解説(趣旨説明)」そして「電子帳簿保存法Q&A(一問一答)」となります。今回は、先ずは令和3年度の電子帳簿保存法の改正概要と改正事項に基づく電子帳簿保存法一問一答などについて、いち早くご案内します。

1.令和3年度の電子帳簿保存法の取扱通達、取扱通達解説、一問一答の公開先

令和3年度の改正電子帳簿保存法の一問一答などは、以下の国税庁のサイトから参照可能です。

| No | 資料 | タイトル |

|---|---|---|

| 1 | 改正の概要 | 電子帳簿保存法が改正されました |

| 参照先: | https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021005-038.pdf | |

| 2 | 電子帳簿保存法取扱通達 | 「電子帳簿保存法取扱通達の制定について」の一部改正について (法令解釈通達)(令和3年7月9日)(令和4年1月1日施行分) |

| 参照先: | https://www.nta.go.jp/law/joho-zeikaishaku/sonota/030628/index.htm | |

| 電子帳簿保存法取扱通達 (令和3年7月9日付一部改正分まで更新)(令和4年1月1日施行分) |

||

| 参照先: | ||

| 3 | 電子帳簿保存法取扱通達解説(趣旨説明) | 令和3年7月9日付課総10-10ほか7課共同「『電子帳簿保存法取扱通達の制定について』の一部改正について」(法令解釈通達)等の趣旨説明について(令和4年1月1日施行分) |

| 参照先: | ||

| 4 | 電子帳簿保存法Q&A (一問一答) | 電子帳簿保存法Q&A(一問一答) ~令和4年1月1日以後に保存等を開始する方~ |

| 参照先: | https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/4-3.htm |

令和3年度・電子帳簿保存制度の見直し事項と関連する一問一答

電子帳簿等保存制度に関する手続の簡素化

改正された令和3年度の電子帳簿保存法は、バックオフィス業務の電子化、とりわけ経理の生産性の向上、テレワークの推進、クラウド会計ソフトの利用による記帳水準の向上などを一層進め、経済社会のデジタル変革(DX)を後押しするために、今までの改正とは一線を画す抜本的な見直しとなっています。

「所得税」「法人税」「消費税」等の帳簿や書類を電子的に保存する際の手続である電子帳簿保存法は、適正課税の観点から保存や検索の要件が非常に厳格になっているため、実務上は紙(書類)で保存せざるを得ない状況になっている、との指摘が令和2年の政府税制調査会で挙げられました。これは電子帳簿保存法の要件や承認制度自体が電子帳簿保存法の利用促進を妨げている、という指摘でもありました。

そこで信頼性の高い電子帳簿についてはインセンティブを設け記帳水準の向上を図るとともに、クラウド会計などの利用拡大を図りつつ、正規の簿記の普及とペーパーレス化に一層進めていく観点などから、抜本的な見直し内容になったのが令和3年度の電子帳簿保存法だと言えます。

以下に令和4年1月1日以後に適用される電子帳簿保存法の改正内容を表にまとめ、改正事項に関連する電子帳簿保存法一問一答についてご案内します。

⑴ 電子帳簿等保存制度に関する手続の簡素化

| 改正前(現行の電子帳簿保存法) | 改正後(令和4年施行の改正電子帳簿保存法) | |

|---|---|---|

| ① | 電子的に作成された帳簿書類を電子データのまま保存する場合には、事前に税務署長の承認が必要。 | 承認制度を廃止。 |

| ② | 電子帳簿として保存が認められるのは以下の要件を満たすものに限定。 イ. 訂正等の履歴が残ること、帳簿間で相互関連性があること、検索機能があること ロ. モニター、説明書等を備え付けること | 左記の改正前のロ.モニター、説明書の備付け等の最低限の要件及び税務職員が税務調査において必要な範囲で行使する質問検査権に基づくデータのダウンロードの求めに応じることの要件を満たす電子帳簿*についても、電子データのまま保存することを可能とする(紙を印刷しての保存は不要)。 *正規の簿記の原則に従って記録されるものに限る |

| 上記の要件を満たさない電子帳簿は電子データのまま保存することができず、紙に印刷して保存 | ||

| ③ | ― | 保存義務が課される帳簿*について改正前の要件を充足して電子保存し、その旨を届け出た者については、その電子帳簿(優良な電子帳簿)に関連して過少申告があった場合には、過少申告加算税を5 %軽減**する。 *所得税・法人税については、総勘定元帳・仕訳帳等、青色申告者の保存帳簿とする。 **過少申告に係る修正申告・更正に重加算税対象が含まれる場合には軽減しない。 |

■「電子帳簿等保存制度に関する手続の簡素化」に関連する一問一答(その1)

| 電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】 令和3年7月 国税庁 (参照先)https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_04.pdf |

|

|---|---|

| 問53 | 令和4年1月1日以後に備付けを開始する(保存を行う)国税関係帳簿(書類)について、令和3年度の税制改正前の承認を受けて電磁的記録による保存等を行いたいのですが、承認申請書を提出すれば可能なのでしょうか。また、可能な場合には、いつまでに承認申請書を提出する必要がありますか。 |

| 【回答】 | 令和4年1月1日以後備付けを開始する(保存を行う)国税関係帳簿(書類)について、税務署長の承認を受けて保存等を行いたい保存義務者は、令和3年9月30日までに納税地等の所轄税務署長宛に承認申請書を提出してください。 |

| 【解説】 | 令和3年度の税制改正により、令和4年1月1日以後に備付けを開始する(保存を行う)国税関係帳簿(書類)については、事前に税務署長の承認を受ける必要はなくなりました。 |

| その一方で、令和4年1月1日において現に承認を受けている国税関係帳簿(書類)については、令和3年度の税制改正前の保存要件で保存等を行うこととされています。その場合、令和3年12月31日までに当該国税関係帳簿(書類)について承認を受ける必要があるため、その承認申請に関する審査等の期間を確保する観点から、その承認申請書は令和3年9月30日までに納税地等の所轄税務署長宛の提出をお願いしています。これは、改正前の承認申請書の提出期限が備付けの開始日等の3月前とされていることを踏まえた取扱いです。 | |

| なお、令和4年1月1日において現に承認を受けている国税関係帳簿書類については、令和4年1月1日以後も引き続き改正前の要件で保存等を行う必要がありますので注意してください(令3改正法附則82①、②) | |

問53を端的に記載すると以下のa.とb.に分かれます。

| a. | 令和4年1月1日以後に備付けを開始する場合 | 事前に税務署長の承認を受ける必要はなくなりました |

| b. | 改正前の承認を受けて電磁的記録による保存等を行いたい場合 | 承認申請書を所轄の税務署長宛に提出し、令和4年1月1日以後も引き続き改正前の要件で保存等を行う必要があります |

この承認制度の廃止の背景としては、昨年の政府税制調査会での以下の指摘が参考になります。

「承認制度については、確かに事前手続として届出制に比べれば負担ではないかという議論はあり得るが、信頼性の高い、改ざんができないようなものを申告する側で使っているのであれば、そこはより簡易化するという形で、バランスを取ることはできるのではないか。」(下線部:筆者)

また「優良な電子帳簿(承認済国税関係帳簿)*」を利用する場合は、「過少申告加算税を5 %軽減する」インセンティブが設けられることになりました。

*市販ソフトのうち、公益社団法人日本文書情報マネジメント協会(JIIMA)による

優良な電子帳簿に係る要件適合性の確認を受けたものについては、JIIMA認証の認証マークが印字されています。

但しこのインセンティブを受けるには、下記の問39の記載にあるように事前に届出書の提出が必要となります。

■「電子帳簿等保存制度に関する手続の簡素化」に関連する一問一答(その2)

| 電子帳簿保存法一問一答【電子計算機を使用して作成する帳簿書類関係】 令和3年7月 国税庁 | |

|---|---|

| 問39 | 法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする場合には、あらかじめ届出書を提出することとなっていますが、具体的にはいつまでの期限を指すのでしょうか。 |

| 【回答】 | 令和4年1月1日以後備付けを開始する(保存を行う)国税関係帳簿(書類)について、税務署長の承認を受けて保存等を行いたい保存義務者は、令和3年9月30日までに納税地等の所轄税務署長宛に承認申請書を提出してください。 |

| 【解説】 | 規則第5条第1項(特例国税関係帳簿の適用届出書)に規定する「あらかじめ」の適用に当たっては、法第8条第4項(過少申告加算税の軽減措置)の規定の適用を受けようとする国税の法定申告期限までに提出があれば、あらかじめ提出があったものとして取り扱うこととしています(取扱通達8-4)。 |

| また、令和4年1月1日前において現に令和3年度の税制改正前の承認を受けている国税関係帳簿(以下「承認済国税関係帳簿」といいます。)について、当該承認済国税関係帳簿が規則第5条第1項に定める特例国税関係帳簿(所得税法上の青色申告者が保存しなければならないこととされる仕訳帳、総勘定元帳その他必要な帳簿(所得税法施行規則58①)、法人税法上の青色申告法人が保存しなければならないこととされる仕訳帳、総勘定元帳その他必要な帳簿(法人税法施行規則54)又は消費税法上の事業者が保存しなければならないこととされる一定の帳簿(消費税法30⑦、38②、38 の2②、58))である場合には、法第8条第4項に規定する過少申告加算税の軽減措置の適用を受けることが可能です。その場合においても、あらかじめ、特例適用届出書の提出が必要となりますので注意してください(令3改正法附則82⑦)。 | |

⑵ スキャナ保存制度の要件緩和・不正行為への担保措置(創設)

紙の領収書等に代えてスキャナ画像を保存することができる制度(スキャナ保存制度)については、ペーパーレス化を一層促進する観点から、手続と要件を大幅に緩和されました。同時に電子データの改ざん等の不正行為を抑止するための担保措置も創設されています。

| 改正前(現行の電子帳簿保存法) | 改正後(令和4年施行の改正電子帳簿保存法) | |

|---|---|---|

| ① | 取引先から受領した領収書等についてスキャナ保存するためには、事前に税務署長の承認が必要。 | 承認制度を廃止。 |

| ② | 原本とスキャナとの同一性を担保し、改ざん等を防止する観点から以下の要件が存在。 | ・領収書への自署は廃止 |

| ・領収書には受領者が自署 | ・タイムスタンプ付与までの期間は最長約2ヶ月以内に統一(電子取引も同様) | |

| ・経理担当者がスキャンする場合は最長約2ヶ月以内にタイムスタンプを付与(営業担当者がスキャンする場合は概ね3 営業日以内) | ・訂正・削除履歴の残るクラウドに最長約2ヶ月以内に格納する場合はタイムスタンプを不要化 | |

| ・紙の原本とスキャナ画像とが同一である旨を社内や税理士等がチェック(社内相互牽制・定期検査) | ・紙の原本とスキャナ画像との同一性チェック(社内相互牽制・定期検査)は不要 | |

| ③ | ― | 要件を大幅に緩和する一方、電子データに関連して改ざん等の不正が把握されたときは、重加算税を10%加重(電子取引についても同様)。 |

■「スキャナ保存制度の要件緩和・不正行為への担保措置」に関連する一問一答(その1)

| 電子帳簿保存法一問一答【スキャナ保存関係】 令和3年7月 国税庁 (参照先)https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_05.pdf |

|

|---|---|

| 問30 | 訂正削除履歴の残る(あるいは訂正削除できない)システムに保存すれば、タイムスタンプの付与要件に代えることができるでしょうか。 |

| 【回答】 | そのシステムに入力期間内に入力したことを確認できる時刻証明機能を備えていれば、タイムスタンプの付与要件に代えることができます。 |

| 【解説】 | 国税関係書類についてスキャナ保存する場合には、その国税関係書類に係る記録事項にタイムスタンプを付与することが要件として規定されており(規2⑥二ロ)、当該保存義務者が訂正削除履歴の残る又は訂正削除できないシステムに保存する方法により規則第2条第6項第1号の入力期限内に当該国税関係書類に係る記録事項を入力したことを確認することができる場合には、その確認をもって当該タイムスタンプの付与要件に代えることができることとされています。 |

| この訂正削除履歴の残る(あるいは訂正削除ができない)システムでタイムスタンプ付与の代替要件を満たすためには、タイムスタンプが果たす機能である、ある時点以降変更を行っていないことの証明が必要となり、保存義務者が合理的な方法でこの期間制限内に入力したことを証明する必要があると考えられます。 | |

| その方法として、取扱通達4-28 では例えば、SaaS型のクラウドサービスが稼働するサーバ(自社システムによる時刻の改ざん可能性を排除したシステム)がNTPサーバ(ネットワーク上で現在時刻を配信するためのサーバ)と同期しており、かつ、スキャナデータが保存された時刻の記録及びその時刻が変更されていないことを確認できるなど、客観的にそのデータ保存の正確性を担保することができる場合が明示されています。 | |

「スキャナ保存制度の要件緩和・不正行為への担保措置」に関連する一問一答(その2)

| 電子帳簿保存法一問一答【スキャナ保存関係】 令和3年7月 国税庁 (参照先)https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_05.pdf |

|

|---|---|

| 問34 | 訂正削除を行うことができないシステムとは、どのようなシステムであれば要件を満たしているといえるのでしょうか。 |

| 【回答】 | 画像データを全く変更できないシステムであり、かつ、保存されているデータが読み取り直後のデータであることを証明できるシステムであれば、スキャナ保存における訂正又は削除を行うことができないものとして取り扱われます。 |

| 【解説】 | スキャナ保存における訂正又は削除の履歴の確保の要件は、訂正又は削除前のデータを確実に確認できることを目的にしたものですので、訂正削除ができないシステムで当該要件を満たす場合には、以下のようなシステムであれば、要件を満たすものとして取り扱われます。 |

| なお、訂正又は削除の履歴を確保しているシステムから、訂正削除ができないシステムへデータを移行する場合には、訂正又は削除の履歴も併せて移行する必要があります。 | |

| ○ 訂正削除ができないシステムの例 | |

| 内容の書き換えができない保存媒体の場合で、保存媒体へのデータ記録年月日の記録、保存媒体自体に変更又は複製できない一連番号等を記録し、保存媒体自体の差し替え及び破棄を防止するなど、保存媒体自体の管理が適切に行われていることなどにより、保存されているデータが読み取り直後のデータであることを証明できるようなシステム(具体的には、例えば、他者であるクラウド事業者が提供するクラウドサービスにおいてスキャナ保存し、利用者側では訂正削除できないクラウドシステム) | |

スキャナ保存制度の大きな変更ポイントの1つは、紙の請求書や領収書等に代えてスキャナ画像を保存する際のタイムスタンプの付与が必須ではなくなったことです。

電子帳簿保存法一問一答【スキャナ保存関係】の問30と問34にタイムスタンプの付与に代わるクラウドシステムの利用例が記載されています。

この問30と問34には、いずれも利用例として具体的な機能要件を記載したクラウドサービスが記載されました。クラウドでのサービスを記載した理由は、自社サーバの保存では恣意的な時刻の改ざんや、データの訂正削除を抑止しきれない、というシステム管理上の制約背景があります。そのため、事業者とは異なる第三者のクラウド事業者でのデータ保存例が一問一答で記載されたものと考えます。

⑶ 電子取引によるデータ保存制度の要件の見直し・保存方法の適正化

| 改正前(現行の電子帳簿保存法) | 改正後(令和4年施行の改正電子帳簿保存法) | |

|---|---|---|

| ① | 取引年月日その他の日付、取引金額その他の国税関係帳簿の種類に応じた主要な記録項目を検索の条件として設定 | ①の検索要件について、「日付、金額、取引先」に限定する。 |

| 保存義務者が、税務職員の質問検査権行使に基づくダウンロードの求めに応じる場合には、②③の検索要件を不要とする(電子帳簿等保存制度、スキャナ保存制度も同様)。 | ||

| この場合において保存義務者が売上高1,000 万円以下の事業者等の場合には、全ての検索要件を不要とする。 | ||

| ② | 日付又は金額に係る記録項目については、その範囲を指定して条件を設定、 | (注)上記の改正と併せて、電子取引に係るデータに要件違反があった場合でも、改正前は、電子データを書面で出力して保存することが認められていたが、「申告所得税」及び「法人税」に係る保存義務者が行う電子取引に係るデータの出力書面について、税法上の保存書類として扱わない |

| ③ | 2以上の任意の記録項目を組み合わせて条件を設定 |

現行では電子取引データを書面で出力し紙で保存することが認められていましたが、この出力書面の運用は、「申告所得税」及び「法人税」における税法上の保存書類とは認められないことになります。

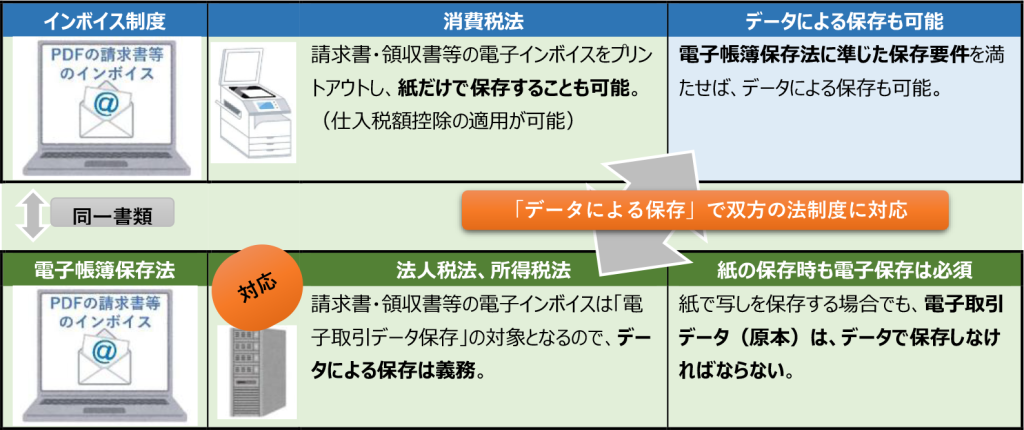

例えば施行日(令和4年1月1日)以降、メールに添付するPDFの請求書を受領するような電子取引は、電子帳簿保存法の要件に従い、取引情報を電子データで保存する必要があります。

また万一、この電子データに改ざん等の不正が把握されたときは、重加算税が10%加算されることになります。

■「電子取引によるデータ保存制度の要件の見直し・保存方法の適正化」に関連する一問一答(その1)

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 (参照先)https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_06.pdf |

|

|---|---|

| 問4 | 当社は以下のような方法により仕入や経費の精算を行っていますが、データを保存しておけば出力した書面等の保存は必要ありませんか。 |

| ⑴ 電子メールにより請求書や領収書等のデータ(PDFファイル等)を受領 | |

| ⑵ インターネットのホームページからダウンロードした請求書や領収書等のデータ | |

| (PDFファイル等)又はホームページ上に表示される請求書や領収書等のスクリーンショットを利用 | |

| ⑶ 電子請求書や電子領収書の授受に係るクラウドサービスを利用 | |

| ⑷ クレジットカードの利用明細データ、交通系ICカードによる支払データ、スマートフォンアプリによる決済データ等を活用したクラウドサービスを利用 | |

| ⑹ 特定の取引に係るEDIシステムを利用 | |

| ⑹ ペーパーレス化されたFAX機能を持つ複合機を利用 | |

| ⑺ 請求書や領収書等のデータをDVD等の記録媒体を介して受領 | |

| 【回答】 | ⑴~⑺のいずれも「電子取引」(法2五)に該当すると考えられますので、所定の方法により取引情報(請求書や領収書等に通常記載される日付、取引先、金額等の情報)に係るデータを保存しなければなりません(令和3年度の税制改正前はそのデータを出力した書面等により保存することも認められていましたが、改正後は、当該出力した書面等の保存措置が廃止され、当該出力した書面等は、保存書類(国税関係書類以外の書類)として取り扱わないこととされました。 |

| データ保存に当たっては、以下の点に留意が必要です | |

| イ ⑴及び⑵については一般的に受領者側におけるデータの訂正削除が可能と考えますので、受領したデータに規則第4条第1項第1号のタイムスタンプの付与が行われていない場合には、受領者側でタイムスタンプを付与すること又は同項4号に定める事務処理規程に基づき、適切にデータを管理することが必要です。また、対象となるデータは検索できる状態で保存することが必要ですので、当該データが添付された電子メールについて、当該メールソフト上で閲覧できるだけでは十分とは言えません。 | |

| (中略) | |

| ホ 取引慣行や社内のルール等により、データとは別に書面の請求書や領収書等を原本として受領している場合は、その原本(書面)を保存する必要があります。 | |

| ヘ 現行、消費税の仕入税額控除の適用に当たっては、必要な事項が記載された帳簿及び請求書等(書面)の保存が必要ですが、取引金額が3万円未満の場合や、3万円以上でも「電子取引」のようにデータのみが提供されるなど、書面での請求書等の交付を受けなかったことにやむを得ない理由がある場合には、帳簿のみを保存することにより仕入税額控除の適用を受けることができます。なお、令和5年10月以降は、帳簿のみの保存で仕入税額控除の適用を受けることができるのは、法令に規定された取引に限られることとなります。したがって、「電子取引」を行った場合に仕入税額控除の適用を受けるためには、軽減税率の対象品目である旨や税率ごとに合計した対価の額など適格請求書等として必要な事項を満たすデータ(電子インボイス)の保存が必要となります。 | |

| また、電子取引の取引情報に係る電磁的記録を出力した書面等については、保存書類(国税関係書類以外の書類)として取り扱わないこととされましたが、消費税法上、電子インボイスを整然とした形式及び明瞭な状態で出力した書面を保存した場合には、仕入税額控除の適用を受けることができます。 | |

メールに添付するPDFの請求書を受領するような電子取引は、電子帳簿保存法の要件に従い、取引情報を電子データで保存する必要があります。

つまりメールに添付されたPDFによる電子取引データ(請求書・領収書等)を紙(書面)で出力して保存することは、「申告所得税」及び「法人税」における税法上の保存書類とは認められないので、こうした電子取引データは、「検索が可能なシステム等に保管する」必要があります。

なおこうした電子取引データは、現行ではメールによるデータのみが提供された場合などは、郵送等による紙(書面)の請求書等の交付を受けなかったことにやむを得ない理由がある場合、帳簿のみを保存することにより消費税の仕入税額控除の適用は受けることができます。

また令和5年10月から開始されるインボイス制度後も、電子取引データ(電子インボイス)を整然とした形式及び明瞭な状態で紙に出力し、この書面を保存した場合は、「消費税の仕入税額控除の適用は受けられる」ことになります。

■「電子取引によるデータ保存制度の要件の見直し・保存方法の適正化」に関連する一問一答(その2)

| 電子帳簿保存法一問一答【電子取引関係】 令和3年7月 国税庁 (参照先)https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/pdf/0021006-031_06.pdf |

|

|---|---|

| 問12 | 妻と2人で事業を営んでいる個人事業主です。取引の相手方から電子メールにPDF の請求書が添付されて送付されてきました。一般的なパソコンを使用しており、プリンタも持っていますが、特別な請求書等保存ソフトは使用していません。どのように保存しておけばよいですか。 |

| 【回答】 | 例えば、以下のような方法で保存すれば要件を満たしていることとなります。 1 請求書データ(PDF)のファイル名に、規則性をもって内容を表示する。 例) 2022年(令和4年)10月31日に株式会社国税商事から受領した110,000円の請求書 ⇒「20221031_㈱国税商事_110,000」 |

| 2 「取引の相手先」や「各月」など任意のフォルダに格納して保存する。 | |

| 3 【問24】に記載の規程を作成し備え付ける。 ※ 税務調査の際に、税務職員からダウンロードの求めがあった場合には、上記のデータについて提出してください。 ※ 判定期間に係る基準期間(通常は2年前です。)の売上高が 1,000 万円以下であり、上記のダウンロードの求めに応じることができるようにしている場合には、上記1の設定は不要です。 |

|

| 【解説】 | 令和3年度の税制改正により電子取引の取引情報に係る電磁的記録については、電磁的記録を出力した書面等を保存する措置は廃止され、その電磁的記録(データ)を保存しなければならないこととされました。 請求書データ等の保存に当たっては、一定の要件に従った保存が必要ですが、上記の方法により保存することで要件を満たすこととなると考えられます。 なお、上記1の代わりに、索引簿を作成し、索引簿を使用して請求書等のデータを検索する方法によることも可能です ※ 上記の索引簿(サンプル)については、こちらからダウンロードできます。 参照先:https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/excel/0021006-031_c.xlsx |

PDFの請求書や領収書等をメールに添付し、これを受領するような電子取引データは、令和4年1月以降は、電子帳簿保存法の要件に従い、その取引情報を電子データで保存しなくてはなりませんが、タイムスタンプを付与しない場合は、事務処理規程に基づき、適切にデータを管理することが求められるので、メールソフト上で閲覧できるだけでは十分とは言えない、ということになります。

この電子取引データが、事務処理規程に基づいて適切にデータ管理する例が、問12の回答に示されました。

規則性をもって内容を表示する代わりに索引簿を作成する例としてExcelで例示されています。これは、特別な請求書等保存ソフトを令和4年1月までに用意しなくても済む方法を示したと言えます。

3.改正電子帳簿保存法に対応したソリューションを検討しましょう

今回公開された電子帳簿保存法の「取扱通達」「取扱通達解説(趣旨説明)」「電子帳簿保存法Q&A(一問一答)」には、電子インボイスも見据えた運用等が記載されています。改正された電子帳簿保存法に適応するITソリューションの適用は、もはや喫緊の課題となっています。貴社の運用シーンに合わせた各種ITソリューションの適用について、どうぞ私たちにお気軽にご相談ください。