インボイス制度対応

インボイス制度の開始前に対応すべきことがいくつか生じています。これは、主にインボイス制度という新たな法制度の下で発生する管理データを、経理・財務システムの中でどのように利用・管理していくのか、という対応となります。2023年10月からのインボイス制度開始前に、何を準備しておくべきなのか、また既存システムの改修は何を考慮しておくべきなのか。今回はそうした「インボイス制度への対応」について考察してみます。

1.インボイス発行事業者の登録と新たなデータ管理

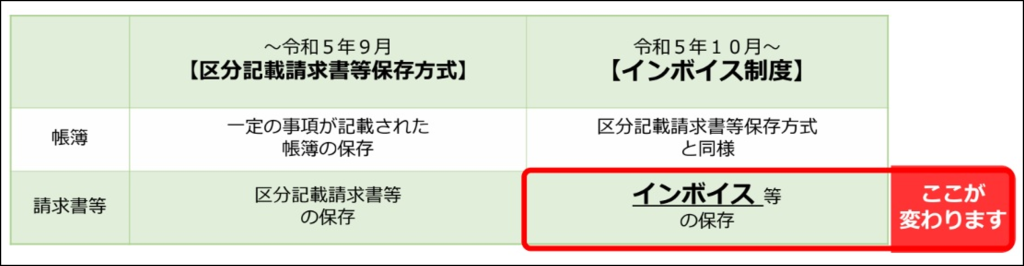

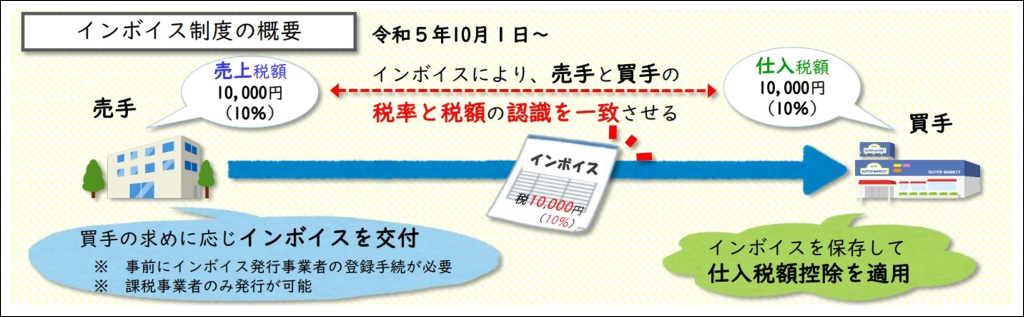

インボイス制度(適格請求書等保存方式)は、基本的には買手が仕入れの際に、売手から発行された請求書・領収書・納品書などのインボイス(適格請求書)を保存し、消費税の仕入税額控除の適用を受けるためのものです。またインボイス制度は売手、買手の双方に適用される制度なので、売手の場合は、取引先の(買手)から求められたインボイスを交付する義務とその写しを保存する義務が発生します。また買手の場合は、取引先(売手)から交付されたインボイスの保存が求められます。

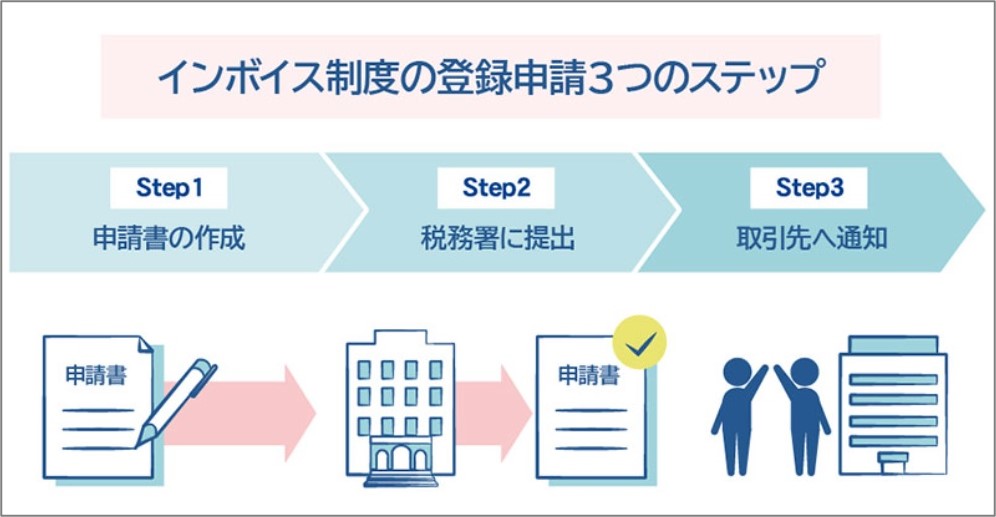

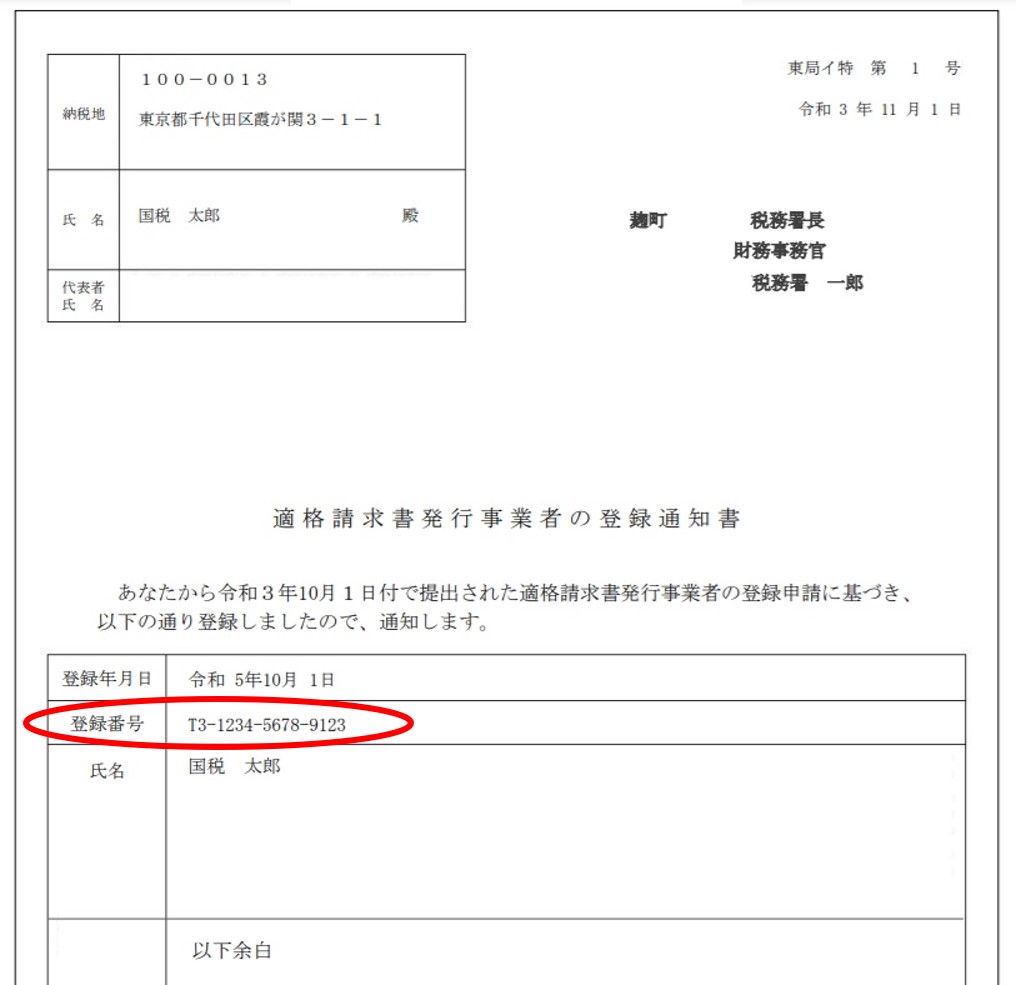

このインボイスを取引先に交付するためには、所轄の税務署長から適格請求書発行事業者(インボイス発行事業者)としての登録通知書を受領しなければなりません。登録申請書の届出は、2021年10月1日から開始されていて、e-Taxなどで登録手続きを行うと所轄の税務署*から以下のような「適格請求書発行事業者の登録通知書」が発行されます。

この適格請求書発行事業者だけが扱える登録番号は、法人番号を既に取得している企業であれば、Tプラス既存の法人番号(13桁の数字)となります。(図の赤枠部分)

またインボイス制度では、現行の「区分記載請求書」の記載事項に比べて下記の(6)~(8)が追加されますが、このうち登録番号だけは、国税庁(管轄の税務署)が発行管理するデータなので、発行元の国税庁との情報連携が求められます。

【現行制度である「区分記載請求書等保存方式」における「区分記載請求書」の記載事項】

(1) 請求書発行事業者の氏名又は名称

(2) 取引年月日

(3) 取引の内容(軽減対象税率の対象品目である旨)

(4) 税率ごとに区分して合計した対価の額

(5) 書類の交付を受ける事業者の氏名又は名称

【インボイス制度で上記に追加される記載事項】

(6) 登録番号(課税事業者のみ登録が可能)

(7) 適用税率

(8) 税率ごとに区分した消費税額等

現行の「区分記載請求書」は、主に飲食料品である軽減税率(8%)の対象品目である旨と、軽減税率対象品目の税込み価額、そして標準税率(10%)の対象品目と税込み価額を分けて記載する請求書等のことを示します。

サービスや商品ごとに2つの消費税率を適正に適用したうえで正確な経理処理を行う、というのが現段階の区分記載請求書等保存方式です。これを踏まえて(6)~(8)の情報を追加する制度がインボイス制度なので、現段階はインボイス制度実施前の経過措置の位置づけとも云えます。

特に課税事業者のみが登録できる登録番号は、インボイスの交付・保存時に新たな発行管理・保存管理が求められてくるデータとなります。

換言すれば年間の課税売上高が1,000万円以下の免税事業者は、この登録番号を付与できず、インボイスを発行することができません。そのため免税事業者など適格請求書発行事業者以外からの課税仕入れ時に受領した請求書・納品書・領収書等は、課税事業者のものと、原則は分けて管理する必要性が発生します。

このような「インボイス制度対応」で求められる新たなデータ管理は、先ずこの登録番号の管理から始まります。取引先が、登録番号を取得済企業であれば、多くの場合、その取引先は課税事業者であり法人番号も取得済の企業です。そのため登録番号と法人番号の扱いの違いは、頭文字にTがあるかないかだけだと思いがちです。

果たしてそうでしょうか。登録番号の公表サイト情報と、法人番号の公表サイト(国税庁・法人番号公表サイト)情報について、次に見比べてみましょう。

2.「法人番号公表サイト」と「適格請求書(インボイス)発行事業者公表サイト」の違い

インボイス制度対応を考える場合、インボイス制度の新規の管理データとなる登録番号は、システム対応が必須です。登録番号をシステムで取得・保持する場合、インボイス制度のために開設された登録番号のサイト「国税庁 適格請求書発行事業者公表サイト」の活用だけで充分ではないか、と思うかもしれません。

しかし「法人番号公表サイト」と「インボイス制度・適格請求書発行事業者公表サイト」には、大きな違いがあります。具体的に何が違うのか、実例で比較してみましょう。下記の緑のデザインカラーが「法人番号公表サイト」の情報です。

一方、下記は「インボイス制度・適格請求書発行事業者公表サイト」です。こちらは青のデザインカラーです。

これだけを比較すると、適格請求書発行事業者公表サイトの方が法人番号公表サイトにはない「登録年月日」があるので、適格請求書発行事業者公表サイトの情報だけをシステムで取得・管理していけば充分だと思うかもしれません。

しかし法人番号公表サイトには下記のような情報も掲載されています。これは弊社の事例ですが、「本店または主たる事務所の所在地」などの変更履歴情報が、法人番号公表サイトには掲載されています。

.jpg)

これは国税庁側から見れば、納税地の管轄・税務署の変更有無が分かることになります。一方、事業者側から見れば、取引先の本店(または主たる事務所)の住所変更の情報が分かることになります。

また、下記は他社(富士通株式会社)の事例ですが、法人番号公表サイトでは吸収合併の情報も表示されます。この事例では、令和3年度だけでも16の子会社が親会社に吸収合併されていることが分かります。

.jpg)

実は、この変更履歴情報はインボイス制度の交付義務を履行するためには大変重要な情報です。例えば自社が親会社(富士通株式会社)に合併される前の16の子会社(株式会社富士通XXX社)のいずれかと取引があった場合、合併の日付以後、旧子会社の法人番号は親会社の法人番号に変更された、ことになります。

そのためインボイス制度後は、取引先に交付するインボイスの記載情報(会社名、登録番号等)や、受領したインボイスが正しいことを確認するために、法人番号公表サイトとの情報連携を行う対応も求められます。

法人番号の公表サイトでは、取引先の会社名(商号又は名称)、本店所在地(本店又は主たる事務所の所在地)、法人番号(頭文字Tの無い登録番号)の基本3情報の変更情報が、変更日付と共に確認できます。特に、取引先や自社が親会社を持つ子会社の場合は、法人番号情報との連携を意識した対応が必要です。

3.インボイス制度の義務を正しく履行するために

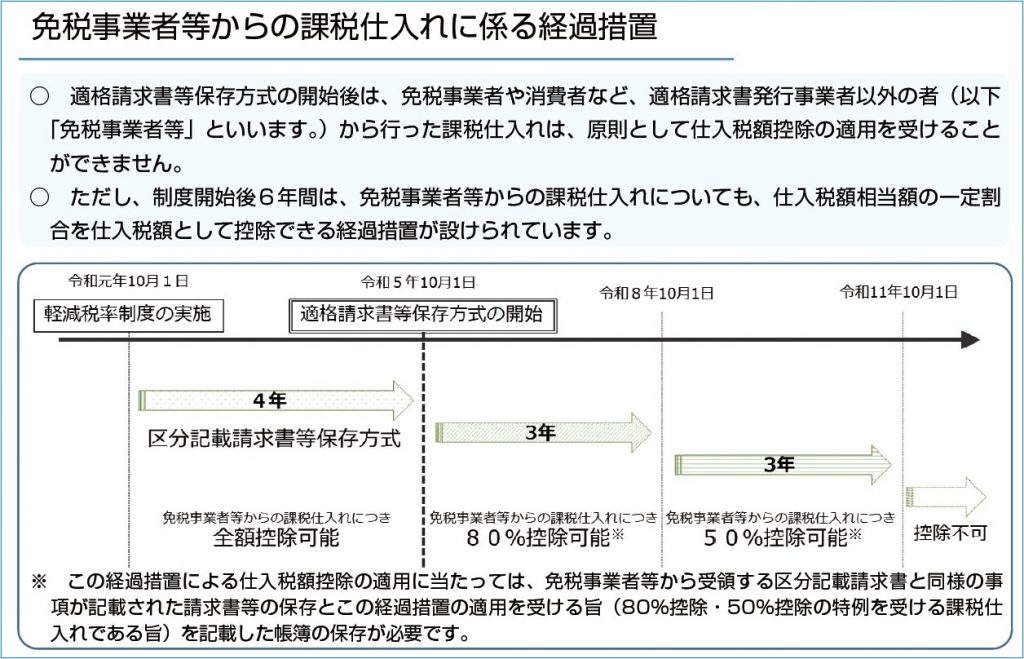

インボイス制度では、免税事業者など、適格請求書発行事業者以外はインボイスを交付できないので、先ずは「取引の年月日」時点で受領した請求書・領収書等が適格請求書発行事業者(≒課税事業者)の「インボイスなのか」、免税事業者の「インボイスではない請求書・領収書等なのか」を、適格請求書発行事業者公表サイトなどで確認し、免税事業者のものであれば、下図の経過措置*を6年間(令和5年10月1日~令和11年9月30日)対応する必要があります。

【免税事業者等からの課税仕入れに係る経過措置】

2023年 10 月1日から2026年9月 30 日まで:仕入税額相当額の80%控除可能

2026年 10 月1日から2029 年9月 30 日まで:仕入税額相当額の50%控除可能

*国税庁 適格請求書等保存方式の概要 -インボイス制度の理解のために- P.16

登録番号が通知された適格請求書発行事業者は、課税事業者として申告納税義務が生じ、課税事業者である取引の相手方から求められたときは、請求書・納品書・仕入明細書等のインボイスを交付する義務が生じます。

このインボイスの交付義務は、もちろん正しい情報で交付義務を履行しなくてはなりませんが、インボイスの交付・保存時の確認で悩ましい例が、先ほどのような吸収合併の事例です。取引年月日において会社名が親会社名に変わり、法人番号(登録番号)も親会社の番号に変わったのかを確認する作業は、手作業では困難です。

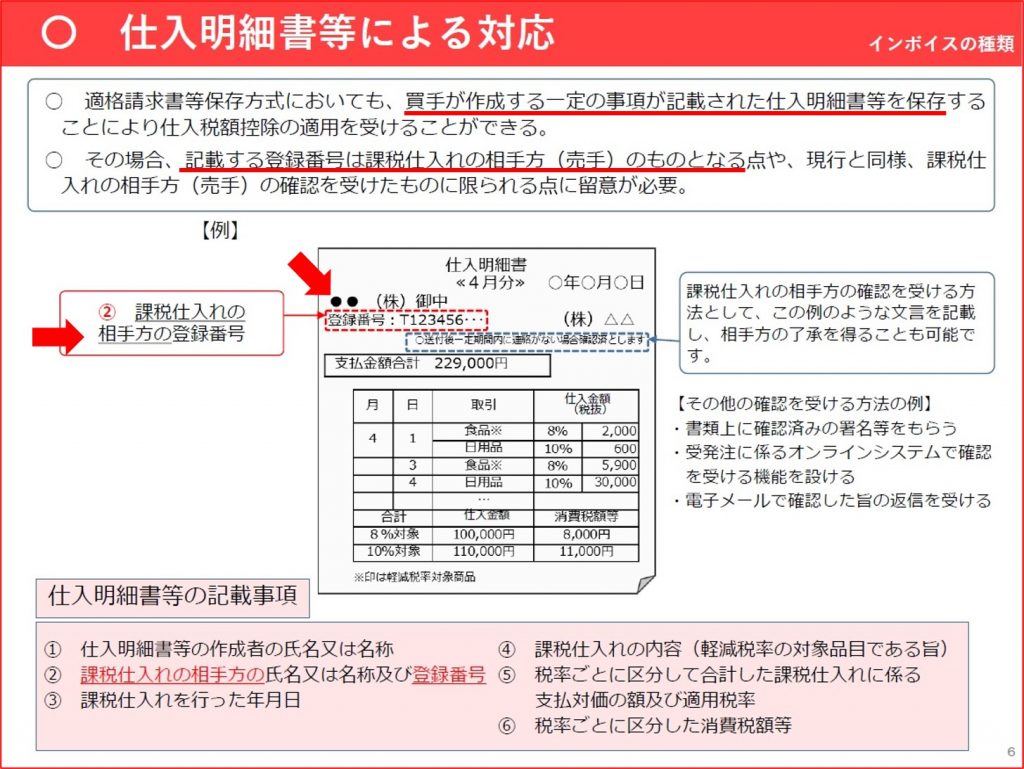

具体例としては、仕入明細書のインボイスがその典型例となります。通常、請求書の場合は、売手から買手に交付しますが、仕入明細書の場合は、買手から売手に交付します。仮に自社が買手で、売手である取引先に仕入明細書のインボイスを交付する場合は、下図*のように記載する登録番号(Tプラス法人番号)は、課税仕入れの相手方、つまり売手の登録番号となります。

*国税庁 インボイス制度に関する説明会:テーマ別編 その2「インボイスの種類」「交付のケース別対応例」

そのため仕入明細書のような買手から売手に交付するインボイスの場合は、会社名はもとより取引先の登録番号が、取引年月日の時点で正しい登録番号であることへの確認が求められてきます。

前項の例のように取引先が吸収合併前の子会社であった場合、取引年月日が吸収合併日の後であれば、会社名や登録番号(法人番号)が変更されるので、こうした変更に適切に対応できないと、交付した仕入明細書のインボイスは、修正しなくてはなりません。

4.修正インボイス交付方式への対応

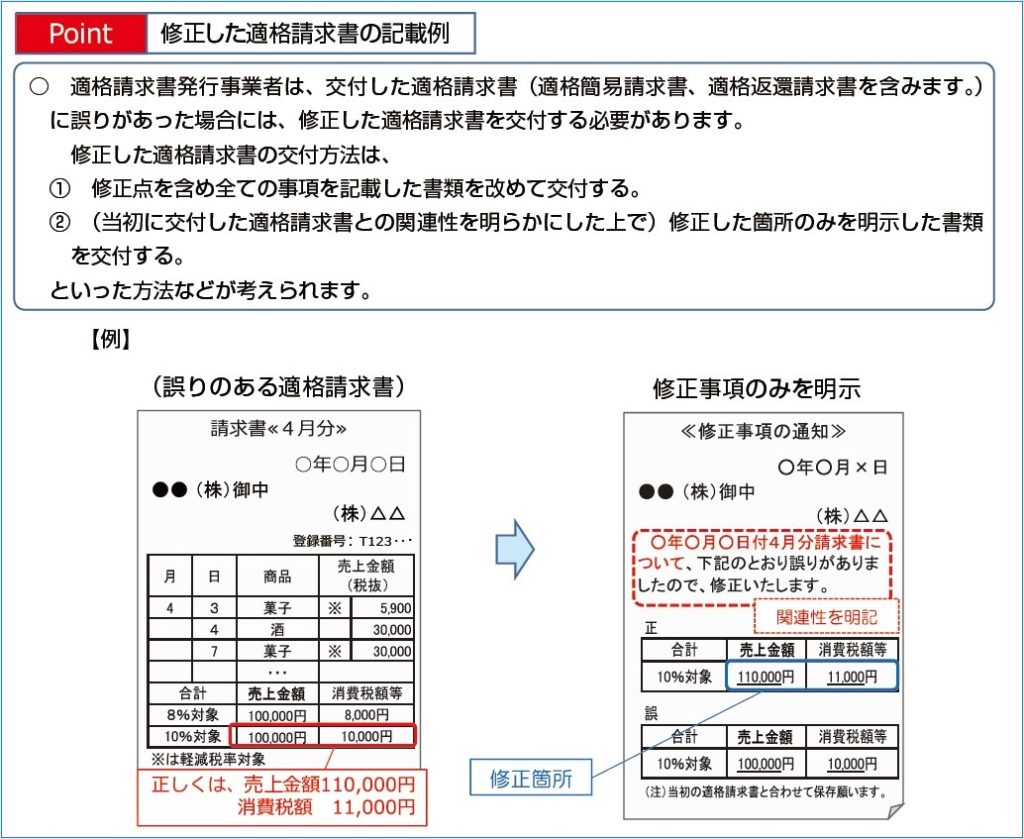

仮に交付した適格請求書(適格簡易請求書、適格返還請求書を含む)に誤りがあった場合、修正した適格請求書(いわゆる修正インボイス)は、下図*のように交付する必要があります。

*国税庁 適格請求書等保存方式の概要 -インボイス制度の理解のために- P.12

修正インボイスを交付する場合(インボイスの再交付)は、下記の2通りの修正方法が示されています。

①修正点を含め全ての事項を記載した書類を改めて交付する。

②(当初に交付した適格請求書との関連性を明らかにした上で)修正した箇所のみを明示した書類を交付する。

インボイス制度対応としては、取引先にはインボイス修正時の対応を、上記①か②どちらで再交付するのか、また修正インボイスであることを示す表示内容等も決めておく必要があります。特に修正インボイスが、修正前のどのインボイスに対応するものか、これを取引先との間で書式等を含めて取り決めておかないと、インボイスの保存時に混在による混乱を招きかねません。またこうした修正インボイスを交付する際の対応方式は、電子インボイスで取引する場合は、プログラム仕様への対応課題となるので、特に事前に取り決めてことが望まれます。

仮に電子インボイス推進協議会(EIPA)やデジタル庁が標準化を進めるPeppolによる電子インボイスを利用する際の修正インボイスは、2通りの修正方法ではなく、①の全面差し替え対応のみ*になると考えられます。

*PRECEDING INVOICE REFERENCEの有無による修正インボイス対応(EUのPEPPOL BIS Billing 3.0:UBL Invoiceの例)

そのためPDFによる請求書・納品書等をメールで送付し、そうした発行済みの電子インボイスを修正する場合、運用としては、今から①の全面差し替え版に様式等を統一しておく対応が求められます。

5.国税庁が示唆する法人番号公表サイト利用のススメ

国税庁の「軽減税率・インボイス制度対応室」は、「公表サイトに関するよくある質問」*という資料も公開しています。この資料の中には、実は法人番号公表サイトのデータ活用を示唆しているQ&Aがあります。

*国税庁 公表サイトに関するよくある質問 -軽減税率・インボイス制度対応室-P2

上記FAQでは、「インボイス制度・適格請求書発行事業者公表サイト」のことを単に「公表サイト」と記載しています。このインボイス制度の公表サイト側には無い情報で、「法人番号公表サイト」側には存在する情報が「変更履歴情報」です。この変更履歴情報には「変更の事由」という分類があり、以下の種類があります。

| 国税庁 法人番号公表サイトにおける変更履歴情報の種別一覧表 | ||

|---|---|---|

| No | 変更事由の種類 | 説明 |

| 1 | 商号又は名称の変更 | 商号又は名称が変更された場合に表示します。 |

| 2 | 本店又は主たる事務所の所在地の変更 | 本店又は主たる事務所の所在地の変更もしくは市区町村合併による住居表示の変更の場合に表示します。 |

| 3 | 国内における主たる事務所等の所在地の変更 | 国外に本店又は主たる事務所の所在地がある法人等について、国内における主たる事務所等の所在地が変更した場合、若しくは市区町村合併等により住居表示が変更された場合に表示します。 |

| 4 | 登記記録の閉鎖等 | 清算の結了、合併による解散などの事由により、登記記録の閉鎖等の事由が生じた場合に表示します。 |

| 5 | 登記記録の復活等 | 登記記録の閉鎖等が生じた後、清算の結了の手続に瑕疵があり、清算結了が無効になるなどの事由により登記記録が復活した場合に表示します。 |

| 6 | 吸収合併 | 設立登記法人が吸収合併を行った場合に表示します。この場合、合併に係る情報を併せて表示します。 |

| 7 | 吸収合併無効 | 吸収合併後存続した設立登記法人の吸収合併について、無効判決が確定した場合に表示します。この場合、無効となった合併に係る情報を併せて表示します。 |

| 8 | 商号の登記の抹消 | 設立登記法人について、商号の登記が抹消された場合に表示します。 |

特に「商号又は名称の変更」と「吸収合併」の変更情報は、既存システム等で保持する「取引先の会社情報」に対する更新データとなります。そのためこうした会社情報と連携する電子インボイスの交付・保存(写しの保存あるいは受領したインボイスの保存)する際は、最新の「取引先の会社情報」とのチェックが望まれます。

結果として、法人番号公表サイトの「変更の事由」の情報である変更日の情報を含む取引先の会社情報(法人番号や会社名等)は、定期的に取得することが求められてくると思います。

なお「取引先の会社情報」のデータ保持の仕方については、国税庁側で注意喚起している動画があります。どのような内容なのか、次に確認してみましょう。

6.インボイス制度対応事項~法人番号の利活用方法とその他の事前検討事項~

国税庁の動画チャンネルの中に「法人番号の利活用」という動画があります。この中で自社の総務部、経理部、営業部ごとに取引先の会社情報(法人名、所在地等)を保持している場合、変更情報が適時適切に更新できない事例を図の左側で示しています。

一般にこのような事象は、各部門(総務部、経理部、営業部など)で別のITベンダの業務システムを導入している際に発生しがちです。

インボイス制度が開始されると、インボイスの交付と保存が義務付けられるので、保存されたインボイスが取引年月日時点で正しい登録番号や商号でなかった場合は、仕入税額控除の要件を満たさず、修正インボイスの交付が求められる恐れがあります。

そのため法人番号の利活用によって、こうした事案を回避する広報が開始されています。具体的な対応としては、下図の右側のように取引先の会社情報は法人番号を各部署共通の管理コードにすることが勧められています。

このようなシステム対応や煩雑な業務の見直し作業は、一朝一夕で出来るものではありませんが、インボイス制度対応は着実に進めていく必要あります。具体的には以下の事項について事前検討が必要です。

【インボイス制度対応・事前検討事項(例)】

- 何をインボイスとするか

⇒請求書、納品書(納付書)、領収書、レシート、仕入明細書など - インボイスの交付方法・保存方法の検討

⇒長期保存義務に対応するクラウドサービス等の適用検討 - インボイス制度対応システム(各伝票・帳簿に対応する経理・受発注システム等)の改修

⇒取引先種別(課税事業者、免税事業者)の新規設定、免税事業者の経過措置の適用等

(取引先に免税事業者がいる場合:課税事業者への変更有無の事前確認等) - 継続的な取引先である買手・売手に対する以下のシステム対応

(1)適格請求書発行事業者の登録番号等の最新情報の登録

⇒登録番号・登録日付・法人番号公表サイト情報などからの更新方法等

(2)交付・保存するインボイスとインボイスではない領収書等の分離保存

(3)インボイスの交付・保存に係る様式等の詳細、事務処理規程の変更等

⇒電子インボイスの種類、書面のインボイスの扱い方、修正インボイスの様式・更新方法等 - インボイス制度対応への社員研修

⇒法制度概要、売上税額・仕入税額の計算方法(割戻し計算/積上げ計算、端数処理、経過措置、特例等)

上記のどれ1つとっても、事前に確認すべきことは多々あります。今から計画的に対応準備を進めていくことが求められますが、システムへの対応は、全面刷新するとなれば費用面からも困難が伴いがちです。

こうした場合は、自社の既存システムと国税庁の2種類の公表サイト(法人番号公表サイトと適格請求書発行事業者公表サイト)の情報を、RPAなどを用いて、最小限の改修方法で連携させていく試行が有効です。

先ずは経理業務に特化したAIを保持しRPAの活用も自在な弊社にご相談ください。弊社のノウハウは、貴社のインボイス対応に必ずお役に立つものと確信しています。