インボイスの種類と対応ポイント ~インボイスの各交付パターンと留意事項~

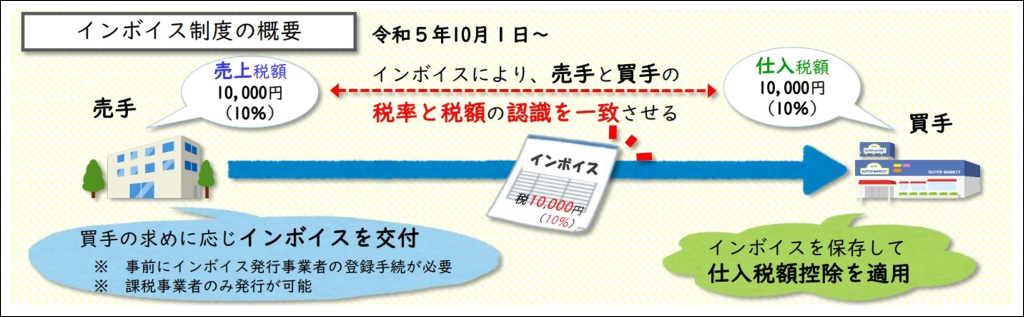

2023年10月から開始されるインボイス制度とは、複数の消費税率が導入された後、消費税の仕入税額控除の金額を正しく計算するための制度です。しかしインボイスと言っても様々な種類があります。インボイスの記載事項を一部簡易にした簡易インボイス、記載事項を修正した場合のインボイス、値引きや返品時のインボイス、売り手ではなく買い手から交付するインボイスなど、これらはインボイス制度が始まる前に、法令内容等をしっかり把握したうえで、経理業務での取り扱いや、帳簿に繋がるシステム対応を準備しておく必要があります。

今回は主なインボイス(請求書・納品書・領収書等)の種類と記載サンプルを確認しながら、様々な種類のインボイスに対してどのような点に注意して対応準備を進めていけば良いのか、「インボイスの種類と対応ポイント」をお届けします。

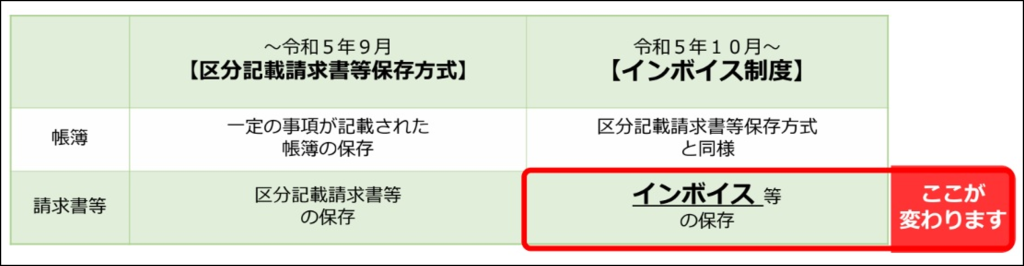

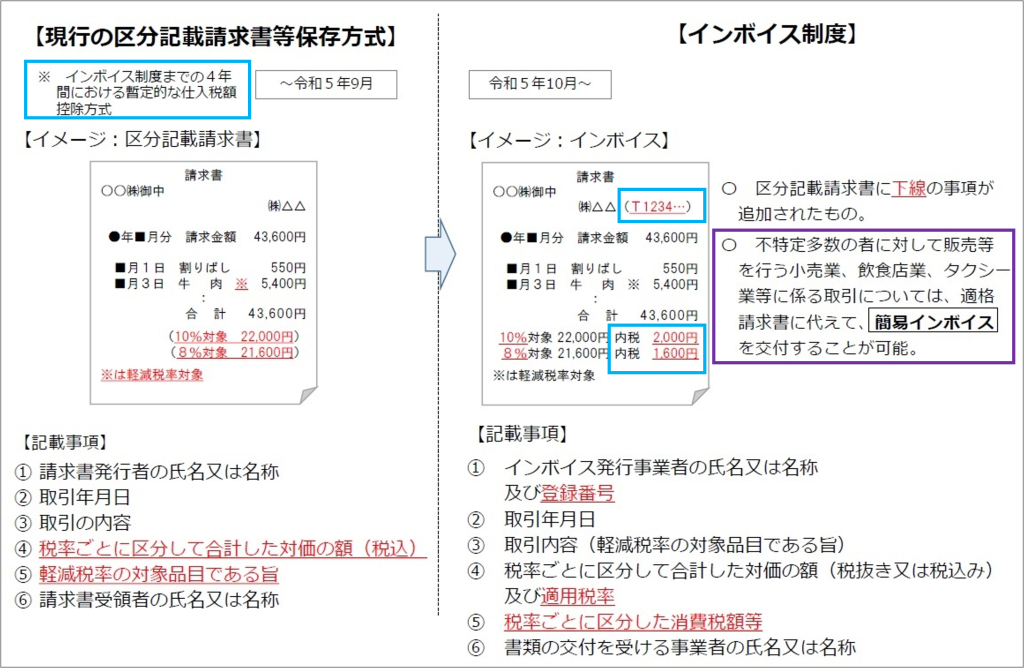

1. 現行の区分記載請求書とインボイスの違い

インボイスの種類を確認するために、先ずは現行制度(区分記載請求書等保存方式)とのインボイス制度(適格請求書等保存方式)との相違から確認します。下図に示されているように、現行の区分記載請求書等保存方式は、「インボイス制度までの4年間における暫定的な仕入税額控除方式」であり、2023年(令和5年)9月30日までの制度となります。

2023年(令和5年)10月1日からは、暫定ではないインボイス制度を迎えることになりますが、その際に必要となる記載項目が、区分記載請求書等保存方式から追加される下図の①「登録番号」、④「適用税率」、⑤「税率ごとに区分した消費税額」となります。下図の場合、右側インボイス制度における記載サンプルでは、①と⑤が新たに追記されていることが確認できます。

図出典:国税庁 インボイス制度オンライン説明会 テーマ別編その2(P1)

https://drive.google.com/file/d/1q6zAEN6rTHboCi72rx-6kzwfTo8Kni8B/view

図の左側の区分記載請求書サンプルでは、適用税率である「10%対象」、「8%対象」も記載されています。これは、現行の区分記載請求書等保存方式でも、記載事項の④に「税率ごとに区分して合計した対価の額(税込み)」が記載要件に入っているため、「税率ごとに区分して税込価格を記載する」場合は、「適用税率(10%対象、8%対象)」の記載も、結果的に必要になることが多いからです。

しかし現行の区分記載請求書等保存方式では、適用税率の記載は必須とはなっていないので、飲食料品等の8%の軽減税率対象商品を販売しない場合の請求書・領収書では、現行制度の④の記載部分は、税込金額だけを記載していることも多いと思います。

特に飲食店などでは、宛先の会社名、日付、(10%対象の)税込金額と摘要欄(お食事代として等)を手書きで追記した領収書等を受領することがあります。インボイス制度になると、どう変わるのでしょうか。

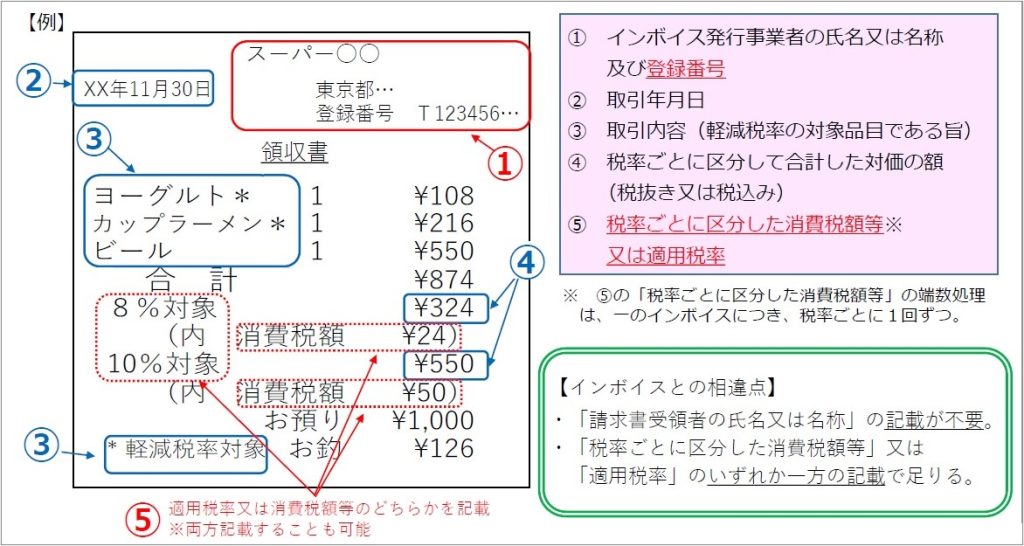

次に、小売業、飲食店業、タクシー業等の事業者が不特定多数の者に対して交付する「簡易インボイス」の記載要件について、確認してみましょう。

2. 簡易インボイス(レシート・領収書等)の交付パターン

簡易インボイスと言われてもピンとこないかもしれませんが、要するに下図サンプルのようにスーパーのレシート等を受領する場合だと考えればわかりやすいと思います。

図出典:国税庁 インボイス制度オンライン説明会 テーマ別編その2(P2:但し明細2行目の*印は筆者追記)

https://drive.google.com/file/d/1q6zAEN6rTHboCi72rx-6kzwfTo8Kni8B/view

不特定多数の者に対して販売等を行う小売業(スーパー等)、飲食店業、タクシー業などでの取引では、インボイス(適格請求書)ではなく、簡易インボイス(適格簡易請求書)を交付することができます。

インボイス(適格請求書)と比べて簡易になるのは、以下の2点です。

①「請求書受領者の氏名又は名称」の記載が不要

②「税率ごとに区分した消費税額等」又は「適用税率」のいずれか一方の記載でも良い

①は、現状のスーパー等で受領するレシートでも受領者の氏名や会社名称等は記載されていないので、現行制度と変わらない、と思うかもしれませんが、ここではあくまでインボイス制度におけるインボイス(適格請求書)との比較で簡易になっている部分を示しているので、このような記載となっています。

②は、少し注意が必要です。図の赤矢印で示されているように、簡易インボイスの場合は、「適用税率」の記載か「消費税額」の記載の「どちらか一方の記載でも良い」とされています。(「適用税率」と「消費税額」の両方の記載も可能)

例えば、飲食料品等の8%の軽減税率対象商品を販売しない場合は、全ての販売商品が10%になることから、合計欄に「10%対象」などの「適用税率」を記載することなく、11,000円(税込み)、消費税額1,000円といった記載のみに留める場合もあります。ただしこうした場合であっても領収書などのどこかに「消費税率は全て10%です」等の記載があることが一般的です。

やや戸惑うのは、「適用税率」の記載があっても「消費税額」の記載が無い場合です。上図のサンプルでは、8%の軽減税率対象品目は、ヨーグルト(108円)とカップラーメン(216円)の合計で324円(税込み)であり、合計額324円の前に、「8%対象」という適用税率の記載はあっても、下段の「内 消費税額24円」という「消費税額」の記載が無いパターンとなります。

因みに税込価格から消費税額を求める計算は以下の通りです。

—————————————————————-

消費税額=税込価格÷(1+消費税率)×消費税率

—————————————————————-

このサンプルの場合は、以下の計算式となり、図に記載の通り⑤の消費税額は24円となります。

—————————————————————-

24=324÷(1+0.08)×0.08

—————————————————————-

しかし仮にカップラーメンが216円ではなく、213円だとすると、以下の計算式となります。

—————————————————————-

8%対象品目:108+213=321円

消費税額:23.7・・=321÷(1+0.08)×0.08

—————————————————————-

⑤の「税率ごとに区分した消費税額等」の端数処理は、「一のインボイスにつき、税率ごとに1回ずつ」です。そのため8%対象商品の合計価格321円から消費税額を求める際の23.7・・円が、端数処理の計算対象となります。

この端数処理が「切上げ」、「切捨て」、「四捨五入」のどれにするのかは、事業者の任意です。そのため「消費税額」の記載が無い簡易インボイスの場合、当該消費税額が23円なのか24円なのか、受領したレシート、領収書からは分からないことになります。

また経費精算時などで、レシートの取引内容を仕訳日記帳等の帳簿に記載する場合、帳簿を税抜きで記載している場合は、帳簿への記帳時に消費税額を計算する必要があります。

実際には、レシートの場合では消費税額はほとんど記載されていると思いますが、手書きの領収書を受領した場合は、消費税額が省略される場合も充分に想定できます。インボイス制度後に手書きの領収書(特に5万円以上の金額で印紙付き)を受領する場合は、登録番号の有無も含めて、簡易インボイスの記載要件を充分確認したうえで受領するようにしましょう。

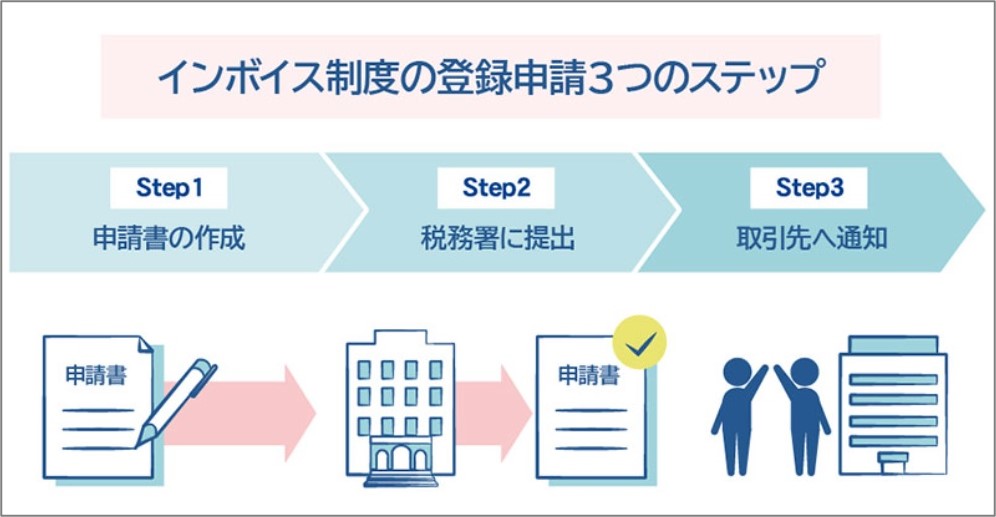

なお簡易インボイスであっても、適格請求書発行事業者の課税事業者として所轄の税務署に登録しなければ、インボイスは発行できません。課税売上高1,000万以下の免税事業者は、簡易インボイスでも、インボイスを交付できないことに留意が必要です。但し経過措置として、免税事業者からの仕入でも2023年10月〜2026年9月末までの3年間は80%、2026年10月〜2029年9月末までの3年間は50%までの控除が可能です。

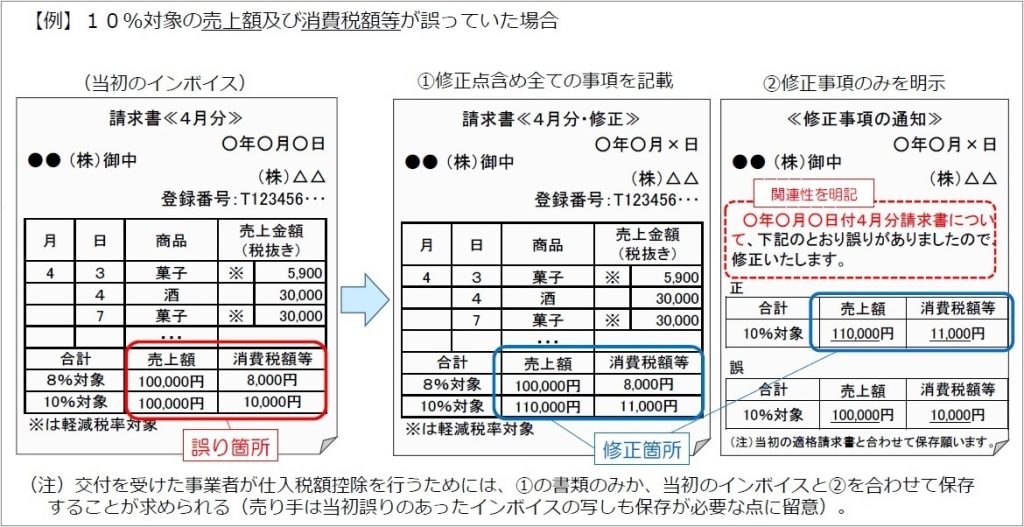

3. 修正インボイスの交付パターン

取引先に交付したインボイス(請求書・納品書・領収書等)の記載事項に誤りがあった場合、インボイス発行事業者は、交付を受けた取引先の事業者に対して修正したインボイスを交付しなければなりません。

請求書・納品書・領収書などの記載に誤りがあることは、それほど珍しいことではありません。ましてやインボイス制度開始直後は、様々な誤解やミスも想定されるので、修正時の対応方法は、自社の経理業務だけではなく、取引先とも事前に合意しておくことが求められます。

請求書・納品書・領収書等のインボイスを修正する場合の交付方法は、以下の2通りが示されています。

①誤りがあった事項を訂正の上、改めて記載事項の全てを記載した書類を交付する(再交付)

②当初に交付したインボイス等との関連性を明らかにした上で、修正した事項を明示した書類等を交付する。

下図では、「①修正点含め全ての事項を記載」が再交付のサンプルで、「②修正事項のみを明示」が当初交付したインボイスとの関連性を明示した修正サンプルとなります。

図出典:国税庁 インボイス制度オンライン説明会 テーマ別編その2(P3)

https://drive.google.com/file/d/1q6zAEN6rTHboCi72rx-6kzwfTo8Kni8B/view

誤ったインボイスを受領した買い手は、①の再交付の場合は、再交付されたインボイス(図サンプル:請求書≪4月分・修正≫)の保存で、仕入税額控除が可能となります。

②の「修正事項のみを明示」(図サンプル:≪修正事項の通知≫)を受領した場合は、当初の誤った請求書(請求書≪4月分≫)と、修正事項(≪修正事項の通知≫)を合わせて保存しなくてはなりません。

この通知内容は、図のサンプルが示すように登録番号等の記載がなくても、「当初に交付したインボイス等との関連性が明らかで、修正事項が明示された書類等」であれば、インボイスの修正要件を満たします。

そのため②の場合で修正対応を実施する際は、修正事項の通知がどのような書類等で受領できるのか、取引先と事前に確認しておく必要があります。仮にこうした取引先からの通知が、(修正対応を急ぐあまり)メール本文だけの記載だけで済まされた場合は、当該メール本文と当初の請求書等を合わせて保存することが必要になります。

このように②の通知による対応は、売り手も買い手も誤解を生じやすいので、インボイス修正時は、可能な限り①の再発行とし、修正前と修正後の請求書の関連付けが請求書番号等で明確になる対応方法を、取引先と取り決めておくことが運用上のポイントとなります。

なお実際の請求書では、売り手が発行する請求書番号が請求書に記載されていることがほとんどなので、どの請求書に対する修正なのかは、請求書番号との関連で確認することが多いと思います。

例えば当初の請求書番号がFA123だった場合、修正版をFA123-aのように枝番を追記するなどの対応方法を、取引先と事前に決めておくと、当初受領した請求書と修正時の請求書の対応関係が明確になります。

修正対応でその他に留意すべき点としては、インボイスを交付する側(売り手)の保存対応です。売り手は、交付したインボイス(請求書・納品書・領収書等)の写しを保存しなくてはなりませんが、交付したインボイスに誤りがあり、①の再交付を行う場合であっても、当初の誤ったインボイス(請求書番号:FA123)は破棄せず、再発行した修正インボイス(FA123-a)と合わせて保存しておくことが必要です。

再交付する際に当初の誤ったインボイス(請求書・納品書・領収書等)をデータ更新して、消去することが無いように注意しましょう。

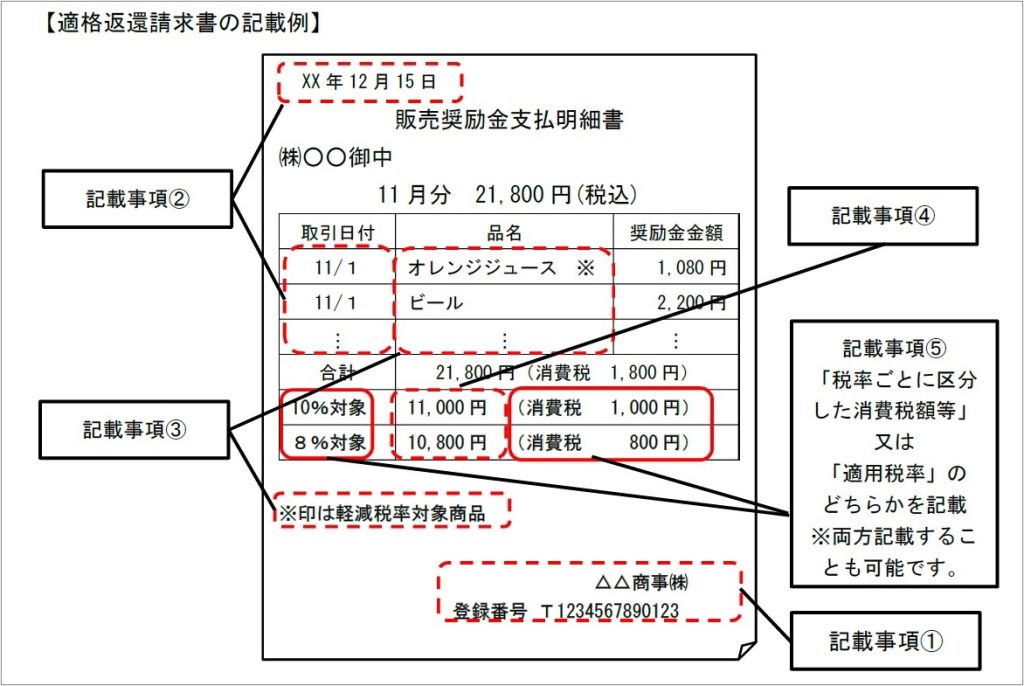

4. 返還インボイスの交付パターン

自社の売上先である取引先への販売促進を目的とした販売奨励金を支払う(自社の売上に係る対価の返還を行う)場合があります。

インボイス制度では、このような対価の返還(値引き、返品、割戻し)等が行われた場合、売り手から買い手に対して、適格返還請求書(返還インボイス)を交付する義務が発生します。

返還インボイスの記載事項は下記の通りです。

| 適格返還請求書(返還インボイス)の記載事項 | |

| ① | 適格請求書発行事業者の氏名又は名称及び登録番号 |

| ② | 売上げに係る対価の返還等を行う年月日及びその売上げに係る対価の返還等の基となった課税資産の譲渡等を行った年月日(適格請求書を交付した売上げに係るものについては、課税期間の範囲で一定の期間の記載で差し支えありません。) |

| ③ | 売上げに係る対価の返還等の基となる課税資産の譲渡等に係る資産又は役務の内容(売上げに係る対価の返還等の基となる課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨) |

| ④ | 売上げに係る対価の返還等の税抜価額又は税込価額を税率ごとに区分して合計した金額 |

| ⑤ | 売上げに係る対価の返還等の金額に係る税率ごとに区分した消費税額等又は適用税率 |

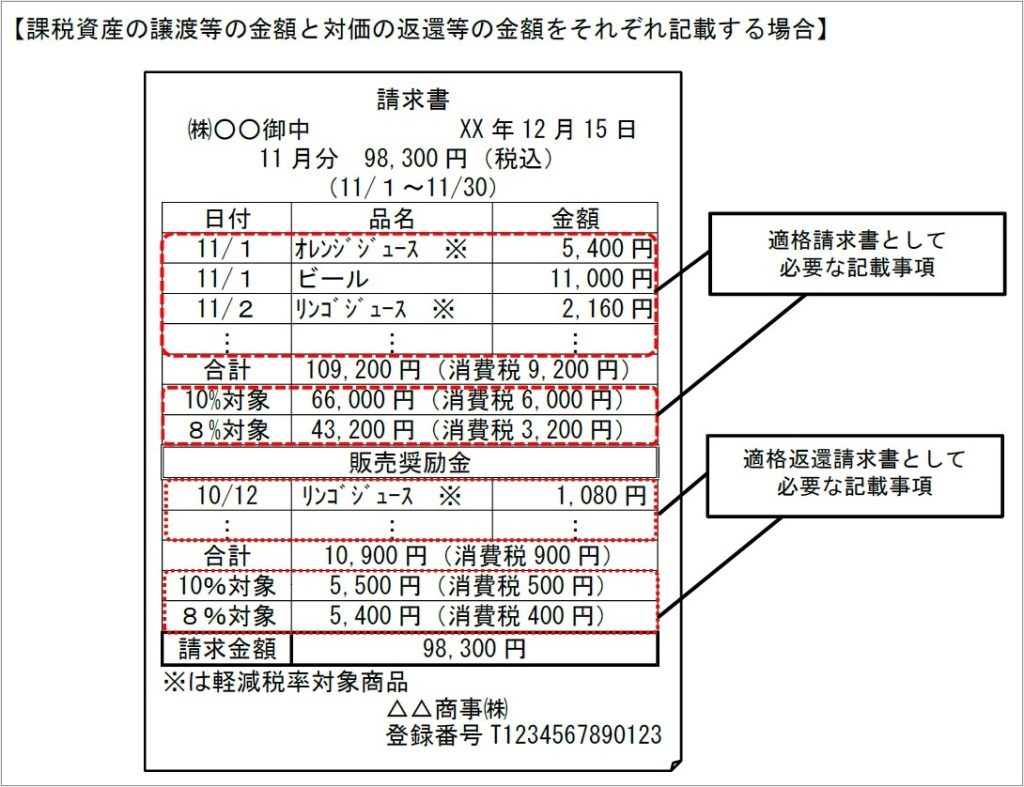

【返還インボイスの記載サンプル】

図出典:国税庁 消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問52)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_01.htm

図のサンプルに示すように記載事項②では、2種類の取引日付が必要になっていることに注意が必要です。この例では「対価の返還等を行う年月日」は、「XX年12月15日」で、「対価の返還等の基となった課税資産の譲渡等を行った年月日」は、取引日付に記載の「11/1」となっています。

また下図のサンプルに示すように、販売奨励金を支払う場合、「返還の基となる請求書」の請求金額の記載と「販売奨励金の金額」を記載し、請求金額から販売奨励金を控除する場合があります。

このような場合は、適格請求書(インボイス)と適格返還請求書(返還インボイス)を交付する義務が発生しますが、適格請求書と適格返還請求書の各々に必要な記載事項を1枚の書類で記載して交付することも可能です。

このインボイスと返還インボイスを一つの書類で交付する場合は、以下の2種類が例示されています。

①課税資産の譲渡等の金額と対価の返還等の金額をそれぞれ記載する場合

図出典:国税庁 消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問51)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_01.htm

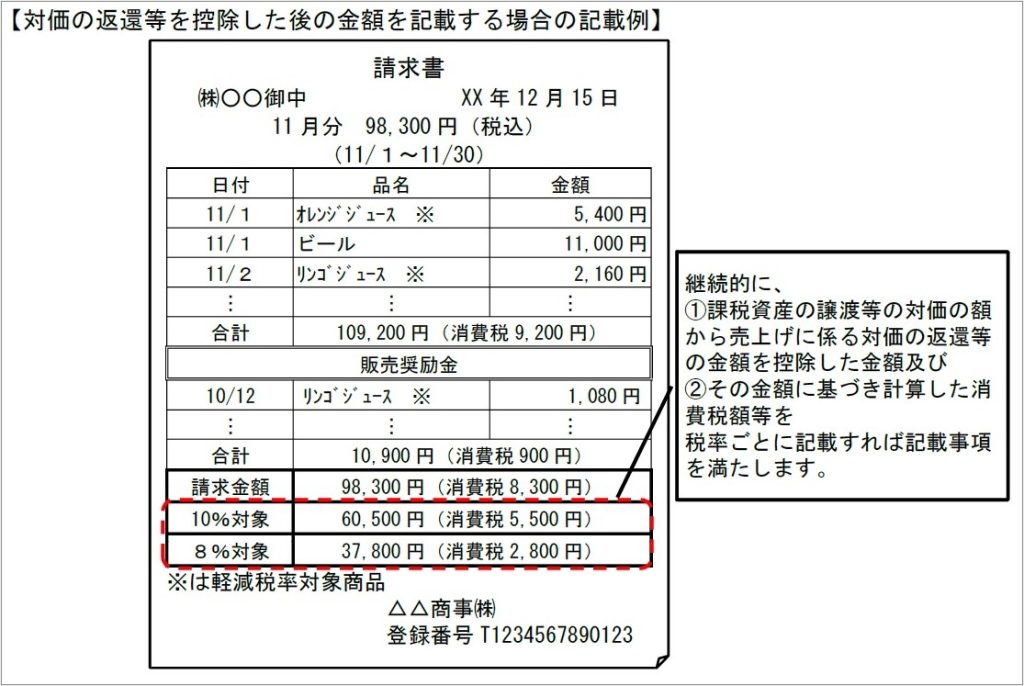

②対価の返還等を控除した後の金額を記載する場合

図出典:国税庁 消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問51)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_01.htm

②の例のように、返還インボイスとインボイスの内容を一つの書類で記載する場合は、対価の額と消費税額等については、(得意先ごとに)継続適用を条件に、相殺表示することが可能になっています。

この相殺表示を行う場合は、例では、11月の請求金額、109,200円(税込み)から、10月の取引における販売奨励金、10,900円(税込み)を差し引いて、相殺後の対価の金額が98,300円(税込み)となったことを示しています。

また98,300円の内訳は、10%対象の対価(60,500円)と8%対象の対価(37,800円)となり、それぞれの消費税を記載しています。この計算式は以下の通りです。

- 109,200-10,900=98,300円

- 98,300=60,500+37,800

- 10%対象の消費税額:60,500÷(1+0.1)×0.1=5,500円・・①

- 8%対象の消費税額:37,800÷(1+0.08)×0.08=2,800円・・②

- 請求金額に係る消費税額①+②:5,500+2,800=8,300円

このように消費税額は、返品額相殺後の対価の額(60,500円と37,800円)から10%対象(55,00円)と8%対象(28,00円)を「税率ごとに1回の端数処理で求めている」ことに注意が必要です。

また、相殺表示を行う場合は、図では「継続的に」と記載されているように、販売奨励制度等を基に毎月のように継続的に、適格請求書(インボイス)と適格返還請求書(返還インボイス)を1つの書類で交付する場合が適用条件になっていることに留意しましょう。

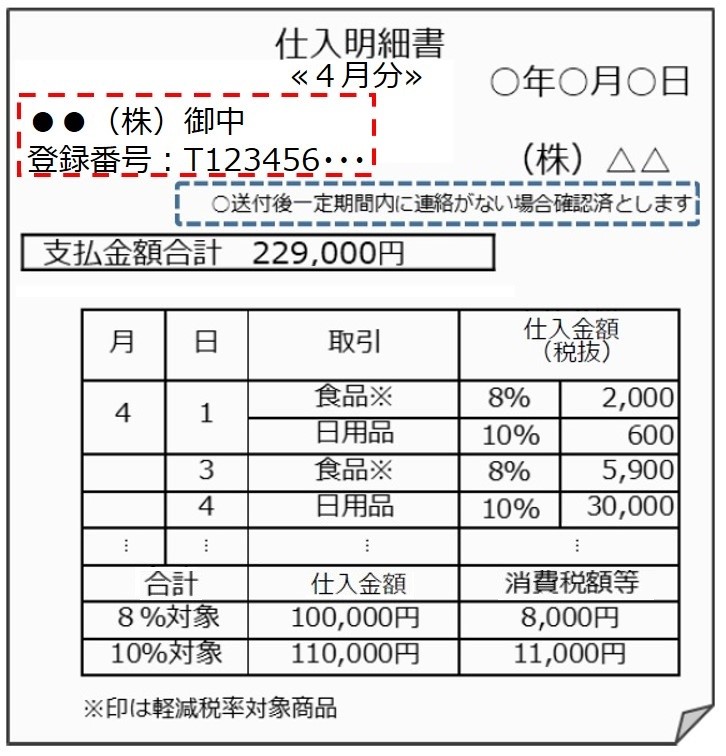

5. 仕入明細書等の交付パターン

現行制度(区分記載請求書等保存方式)と同様に、インボイス制度(適格請求書等保存方式)においても、仕入側(買い手)が作成した一定事項の記載のある仕入明細書等の書類で、売り手の確認を受けたものは、仕入税額控除の要件として保存すべき請求書等に該当します。

仕入明細書等による仕入税額控除を行う際は、課税仕入れの相手方(売り手)において課税資産の譲渡等に該当するものであり、かつ次の事項が記載されていることが必要となります。

| 仕入明細書等(返還インボイス)の記載事項 | |

| ① | 仕入明細書の作成者の氏名又は名称 |

| ② | 課税仕入れの相手方の氏名又は名称及び登録番号 |

| ③ | 課税仕入れを行った年月日 |

| ④ | 課税仕入れに係る資産又は役務の内容(課税仕入れが他の者から受けた軽減対象資産の譲渡等に係るものである場合には、資産の内容及び軽減対象資産の譲渡等に係るものである旨) |

| ⑤ | 税率ごとに合計した課税仕入れに係る支払対価の額及び適用税率 |

| ⑥ | 税率ごとに区分した消費税額等 |

図出典:国税庁 インボイス制度オンライン説明会 テーマ別編その2(P6)

https://drive.google.com/file/d/1q6zAEN6rTHboCi72rx-6kzwfTo8Kni8B/view

このような仕入明細書で注意すべき点は、以下の2点です。

①記載する登録番号は、課税仕入れの相手方の登録番号となる(図の赤枠)

②課税仕入れの相手方の確認を受けるような方法を講じる(図の青枠)

②の相手方の確認を受ける方法については、サンプルでは、「送付後一定期間内に連絡がない場合は確認済とします」という文言を記載し、相手方の確認を得るようにしています。この相手方の確認を受ける方法については、その他にも以下が例示されています。

- 書類上に確認済みの署名等をもらう

- 受発注に係るオンラインシステムで確認を受ける機能を設ける

- 電子メールで確認した旨の返信を受ける

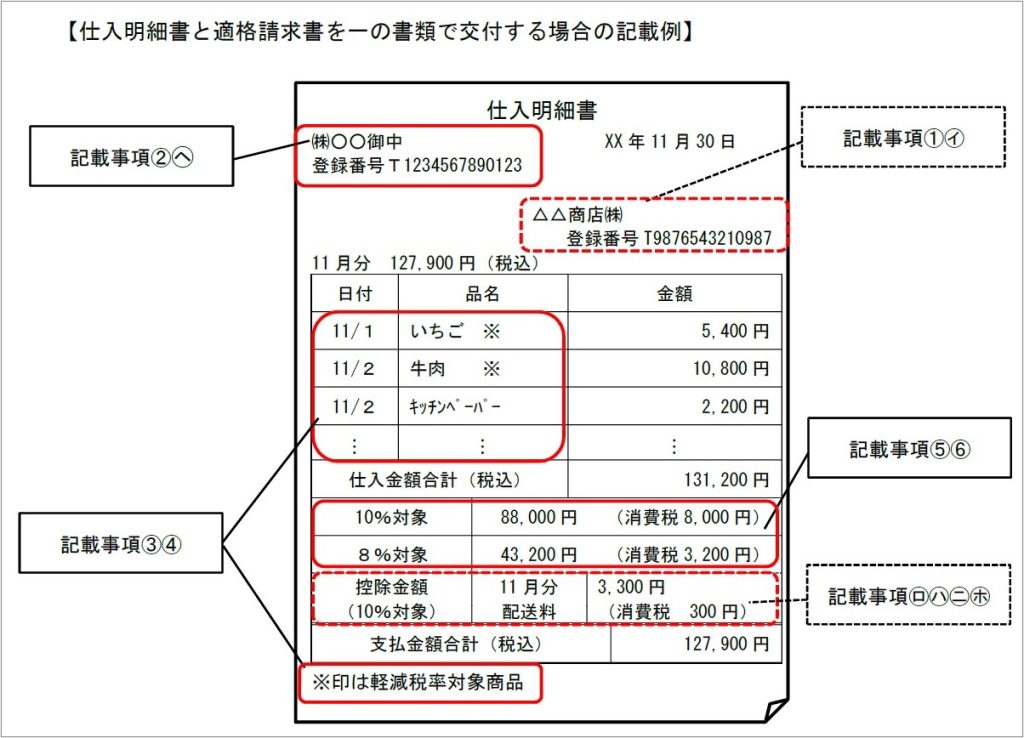

またインボイス制度では、インボイスと仕入明細書を一つの書類で交付することも認められています。次の事項が記載されていることが必要です。

| インボイスと仕入明細書を一つの書類で交付する場合の記載事項 | ||

| 仕入明細書等(返還インボイス)の記載事項 | ||

| ① | 仕入明細書の作成者の氏名又は名称 | |

| ② | 課税仕入れの相手方の氏名又は名称及び登録番号 | |

| ③ | 課税仕入れを行った年月日 | |

| ④ | 課税仕入れに係る資産又は役務の内容(課税仕入れが他の者から受けた軽減対象資産の譲渡等に係るものである場合には、資産の内容及び軽減対象資産の譲渡等に係るものである旨) | |

| ⑤ | 税率ごとに合計した課税仕入れに係る支払対価の額及び適用税率 | |

| ⑥ | 税率ごとに区分した消費税額等 | |

| 適格請求書の記載事項 | ||

| ㋑ | 適格請求書発行事業者の氏名又は名称及び登録番号 | |

| ㋺ | 課税資産の譲渡等を行った年月日 | |

| ㋩ | 税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨) | |

| ㋥ | 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率 | |

| ㋭ | 税率ごとに区分した消費税額等 | |

| ㋬ | 書類の交付を受ける事業者の氏名又は名称 | |

図出典:国税庁 消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問75)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_01.htm

このサンプルでは、自社(買い手:△△商店)が作成した仕入明細書を、相手方(売り手:株〇〇)の確認を受けた上で交付する際に、自社が取引先から商品の配送を行った際の配送料の請求も同時に記載し、配送料を仕入金額の合計額から控除している例となります。

自社が行う配送(課税資産の譲渡等)の対価として受領する配送料は、相手方の求めに応じて適格請求書を交付する義務が発生します。この際、配送料に関する適格請求書を仕入明細書と別に交付するのではなく、仕入明細書と合わせて配送料の適格請求書を1枚の書類で交付しているので、仕入明細書と適格請求書の両方の記載事項が必要です。

結果的に、「仕入明細書として記載が必要となる相手方の登録番号」と、「適格請求書として記載が必要となる自社の登録番号」の両方の登録番号の記載が必要になります。

6. 様々なインボイスに対するシステム対応ポイント

インボイスの種類としては、この他にも「書面と電磁的記録を合わせた仕入明細書」や「仕入明細書において対価の返還等について記載した場合」など、様々な交付・受領のパターンがあります。但しこうした様々なパターンを自社のシステムで網羅的に対応しようとすると、システムの投資額も過大になりがちです。

そのためインボイス制度に対するシステム投資を検討する場合は、主な取引先とインボイスにする書類を何にするのか、その「記載内容」、「修正時の対応」、「値引き・返品・割戻し等の返還時の対応」、これらをできるだけ統一した運用にすることがポイントです。

また現実的には、紙(書面)の簡易インボイス(レシート、手書き領収書等)を、経理業務の現場から取り除くことは困難です。加えてインボイス制度後は、3万円未満の仕入れについても原則、領収書等が必要となります。

したがって、インボイス制度後のシステム対応を検討する場合は、膨大な手作業が想定される紙(書面)の簡易インボイスについては、この機会に是非AI-OCRの適用を検討してみましょう。

私たちファーストアカウンティングの「経理業務に特化した先進のAI-OCR」は、紙(書類)のレシートから、帳簿作成等に必要となるシステム連携項目の自動抽出、項目内容の自動チェック、更には自動仕訳など、実際の経理業務で活用できる機能を多数保有しています。

少なくとも紙や郵送を前提とした経理業務は、デジタルに変えていかなければ会計を中心とするバックオフィスの効率化は望めません。先ずは自社で扱っている実際のレシート等で、私たちの先進技術を体感してみませんか。お気軽にお声掛けいただくことをお待ちしています。