インボイス制度開始前の対応ポイント~インボイス制度対応・売手・買手の準備~

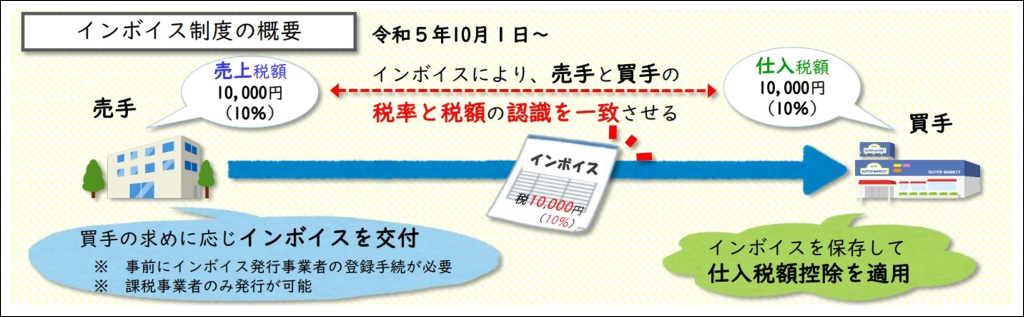

インボイス制度が2023年(令和5年)10月1日から導入されることは知っているものの、インボイス制度に対応するためには、何をしたら良いのか、具体的な検討項目や対応すべき準備内容が良く分からない、そうした悩みを抱えている方も多いと思います。

またインボイス制度(適格請求書等保存方式)の開始に伴い、多くの事業者は、売手と買手双方の立場で適格請求書(インボイス)を取り扱うこととなりますが、インボイスQ&Aのどこを読めば、事前の準備対応が進められるのか分かりにくい、ということもあると思います。

そこで今回は、インボイスの交付や保存が義務化される中で、どのような事前対応が必要なのか、インボイスQ&A等の関連資料を明示しながら、事前に対応すべき検討事項について解説します。

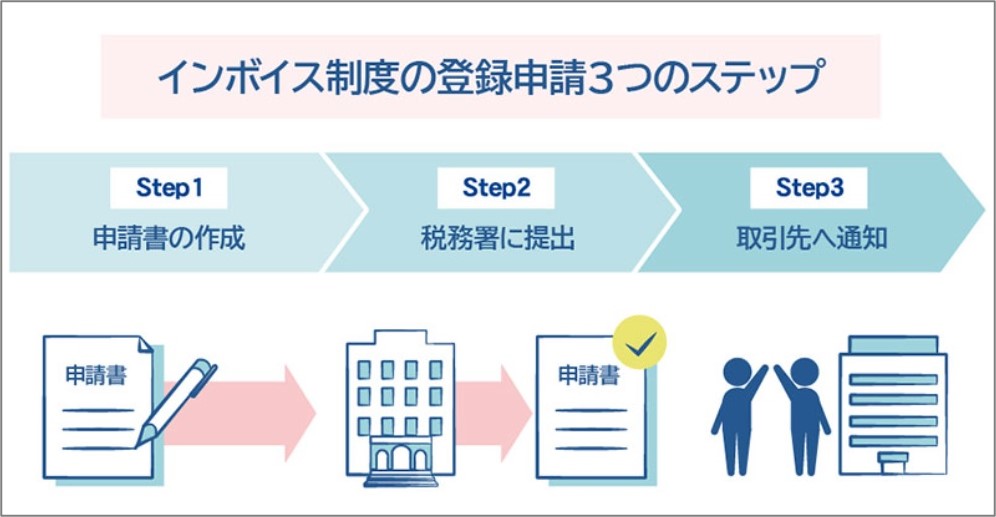

1.インボイス発行事業者(適格請求書発行事業者)の登録申請

インボイス制度の開始前に、課税事業者が先ず対応しなければならないことは、インボイス(適格請求書)の発行事業者になるための登録申請と、取引先の登録状況の確認です。

国税庁では、以下のリーフレットを作成してインボイス発行事業者への登録申請を案内しています。リーフレットに記載の通り、インボイス発行事業者になるためには、原則として令和5年(2023年)3月31日までに登録申請を実施する必要があります。

出典:国税庁 令和5年10月 インボイス制度が始まります!(令和4年8月・A4縦型・両面リーフレット)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0022008-052.pdf

この登録を行うかどうかは事業者の任意ですが、登録を受けなければインボイスを交付することができません*。また登録を受けることができるのは、課税事業者に限られています。そのためインボイスを発行できない免税事業者は、課税事業者となって適格請求書発行事業者として登録するか、免税事業者のままでいるかの選択が求められます。

*インボイス発行事業者の登録を受けていない事業者であっても、インボイスに該当しない請求書等は発行することができます。

なお免税事業者が登録を受けると課税事業者となります。この場合、令和5年(2023年)10月1日を含む課税期間については、登録日である令和5年10月1日以後の課税資産の譲渡等について、消費税の申告が必要となります。(仮に基準期間の課税売上高が1,000万円以下となっても、登録の効力が失われない限り、消費税の申告が必要です)

登録申請書は、e-Tax を利用して提出できますが、郵送により登録申請書を提出する場合は、各国税局のインボイス登録センター**が送付先となります。いずれにしても納税地を所轄する税務署長に登録申請書を提出すると、税務署による審査を経て、登録された場合は、登録番号などの通知と公表が行われます。

**国税局(所)「インボイス登録センター」の管轄地域

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_yuso.htm

e-Taxで登録申請を行い、登録通知を電子データによる通知(電子通知)を希望した場合は、電子データで登録通知が送信されます。それ以外の場合は、税務署から登録通知書が郵送されます。

通知される登録番号の構成は、次のとおりです。

・法人番号を有する課税事業者は、T+法人番号

・上記以外の課税事業者(個人事業者及び人格のない社団等)は、T+13桁の数字

公表事項(適格請求書発行事業者の情報)は、以下の「国税庁適格請求書発行事業者公表サイト」で確認することができます。

出典:国税庁 インボイス制度 適格請求書発行事業者公表サイト

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0022008-052.pdf

この公表サイトは、登録情報が順次蓄積されていくので、取引先の登録状況についても取引前の確認対応が欠かせません。インボイス制度になると、取引先からインボイスを発行してもらわないと仕入額控除が受けられないので、主な取引先については、公表サイトを利用して以下の事前確認を行うようにしましょう。

———————————————————————–

【取引先が課税事業者の場合】

①インボイス発行事業者に登録済か

②現状はインボイス発行事業者になっていないが、今後登録する予定の場合、

・登録予定時期、登録した場合の連絡可否

【取引先が免税事業者の場合】

①インボイス発行事業者への登録予定の有無

②今後、登録予定がある場合は、登録予定時期、登録した場合の連絡可否

———————————————————————–

なお自社が登録申請を行う前に確認すべき事項としては、自社の主要な売上先がインボイスを必要とするか、という点です。以下の場合、取引相手はインボイスを必要としません。

———————————————————————–

①売上先が消費者や免税事業者である。

②売上先が簡易課税制度を選択している。

———————————————————————–

そのためインンボイスの登録申請書を提出する前に、インボイスを必要とする取引が、現状の売上の中でどの程度の割合を占めているのか、についても確認しておきましょう。特に売上先が簡易課税を選択しているかどうかは、取引先に確認しないと判明しにくい確認事項 です。

2.インボイス要件に合致した請求書等の交付準備(インボイス制度対応:売手の準備)

次に対応すべきことは、現状、自社が取引ごとに、どのような書類を交付しているのかを洗い出し、インボイスの交付方法等を定めることです。以下の事前確認や交付書類に対する各種対応が必要となります。

インボイス制度対応:売手の準備 |

||||||||||

(1) |

||||||||||

インボイスは、請求書、領収書など名称は問いません。そのため現状、自社で交付している書類の種類や交付方法を、全て事前に洗い出し、インボイスの対象候補となる書類を抽出しておきましょう。 |

||||||||||

(2) |

||||||||||

① |

現状の交付している書類の中で、どの書類をインボイスにし、インボイス要件で追加される項目(登録番号、適用税率、消費税額等)を記載するのかを決定します。更に以下の返還インボイスと修正したインボイスの交付に係る対応も検討しておく必要があります。 ・返還インボイスの交付:返品や値引きなど、売上げに係る対価の返還等を行う場合に、返還インボイスを交付する必要があります。 |

|||||||||

② |

また相互に関連する複数の書類でインボイス記載事項を満たすことも可能です。但し、この場合は「交付された複数の書類相互の関連が明確であり、適格請求書の交付対象となる取引内容を正確に認識できる方法*」が必要になります。この交付された複数の書類相互の関連に対応するのは、取引先も同じです。そのため相互に関連する複数の書類をインボイスにする場合は、事前に取引先の了解を得るようにしましょう。 *国税庁インボイスQ&A問54(一定期間の取引をまとめた請求書の交付)参照。 |

|||||||||

③ |

売上先が作成する「仕入明細書」「支払通知書」などによる支払いを受けている場合、インボイスとしての「仕入明細書」「支払通知書」の確認方法*について、事前に取引先(売上先)と合意しておく必要があります。インボイス制度の下、仕入明細書等を受け取る際の確認方法には、たとえば以下のものがあります。 *c.の記載例:「送付後一定期間内に誤りのある旨の連絡がない場合には記載内容のとおり確認があったものとします」 なお売上先は、「仕入明細書」「支払通知書」の書類により仕入税額控除の適用が可能です。この場合、自社は売上先にあらためてインボイスを交付することは不要となります。 *国税庁インボイスQ&A問70(仕入明細書の相手方への確認)参照。 |

|||||||||

(3) |

||||||||||

インボイス制度が開始する前に、少なくとも以下の内容を売上先に連絡し、インボイス制度への対応方法について不都合な点が無いことを確認しておきましょう。万一、不都合な点があれば、修正対応の必要性も含めて、社内外における協議が必要になります。 ①自社がインボイスの登録を受けた旨、登録番号、開始時期等の連絡 |

||||||||||

(4) |

||||||||||

インボイス発行事業者(適格請求書発行事業者)には、交付した適格請求書等(インボイス)の写しを保存する義務があります。この写しの保存は、紙(書類)のコピーに限りません。電子データや一覧表形式、ジャーナル、複写式の控えなども認められています。 また国税に関する法律の規定により保存が義務付けられている書類で、自己が一貫して電子計算機を使用して作成したものについては、電子帳簿保存法(電帳法)に基づき、電磁的記録による保存をもって書類の保存に代えることができます。つまり自社の販売管理システム、経理システム等から交付した電子インボイスは、電帳法に規定された電子保存の要件を満たして電子インボイスを保存することが必要となります。 そのため自社が交付するインボイスの写しを保存する際に電子保存(スキャナ保存、電子取引データの保存等)を行う場合は、改正電子帳簿保存法の保存要件に沿った保存が可能かどうかを事前に確認することが求められます。 *国税庁インボイスQ&A問64(適格請求書等の写しの範囲)、問65(適格請求書の写しの保存期間等)参照。 |

||||||||||

(5) |

||||||||||

売上税額の計算方法には、割戻計算(原則)と積上計算(特例)があります。売上税額の計算方法に積上計算(特例)を選択すると仕入税額の計算方法も、積上計算にすることが必要です。売上税額の計算方法や端数の処理方法等について、経理業務の社内規程等を確認しておきましょう。

・割戻し計算:適用税率ごとの取引総額を割り戻して計算する方法 *国税庁インボイスQ&A問91(売上税額の計算方法)参照。 |

||||||||||

3.仕入税額控除を受けるための請求書等の受領準備(インボイス制度対応:買手の準備)

仕入先からの仕入商品の購入等、買手としてのインボイス対応準備も必要です。自社が仕入税額控除を受けるために必要となる「受領したインボイス(請求書、納品書、領収書、レシート等)の保存方法」をインボイス要件と照らし合わせて事前確認を実施しておきましょう。

インボイス制度対応:買手の準備 |

||||||||||

(1) |

||||||||||

① |

自社の仕入先の確認と取引先マスタの管理 注意すべき点としては、免税事業者等の非登録事業者であっても登録事業者に変更されることや、その逆もあり得る、ということです。そのため取引先のマスタ管理は、国税庁のインボイス制度適格請求書発行事業者公表サイトのデータと同期がとれたマスタ管理が必須となります。 なお継続的でない取引、少額な取引についても、原則としてインボイスの保存が仕入税額控除の要件となります。加えて、免税事業者等からインボイスではない現行の区分記載請求書を受領した場合は、一定の要件の下、仕入税額相当額の一定割合を、仕入税額として控除できる経過措置が設けられていますので、この経過措置に正しく対応できるように、取引システムと取引マスタ等の事前確認をしっかり実施しておきましょう。 *国税庁インボイスQ&A問68(仕入税額控除の要件)問69(提供された適格請求書に係る電磁的記録の書面による保存)参照。 |

|||||||||

② |

インボスの交付が免除されている取引の確認 a.適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送 *国税庁インボイスQ&A問82(帳簿のみの保存で仕入税額控除が認められる場合)参照。 |

|||||||||

(2) |

||||||||||

① |

書類の分類方法と受領するインボイスのフォーマット確認 また登録番号のある書類は、インボイスの記載要件を満たしている書類であるかどうかについても確認が必要です。仮にインボイスの記載要件を満たしていない書類であれば、修正したインボイスを受領する必要があります。そのため主な取引先とは、受領するインボイスの記載内容や受取方法等を事前に合意しておく対応が求められます。 注意すべき点としては、適格請求書発行事業者の名称の記載に代えて、取引先コードを記載するインボイスもあり得るということです。 登録番号と紐付けて管理されている取引先コード表などを適格請求書発行事業者と相手先の間で共有していて、買手においても取引先コードから登録番号が確認できる場合には、取引先コードの表示により「適格請求書発行事業者の氏名又は名称及び登録番号」の記載がある、と認められます。 *国税庁インボイスQ&A問45(記号、番号による適格請求書発行事業者の氏名又は名称及び登録番号の記載)参照。 |

|||||||||

② |

保存すべき書類種別と保存方法の確認 ①売手が交付するインボイス又は簡易インボイス(レシート等) *国税庁インボイスQ&A問68(仕入税額控除の要件)問81(提供を受けた適格請求書に係る電磁的記録の保存方法)参照。 |

|||||||||

③ |

経過措置の対応方法の確認 但しこの経過措置による仕入税額控除の適用を受けるには、免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存と、この経過措置の適用を受ける旨(80%控除・50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要です。

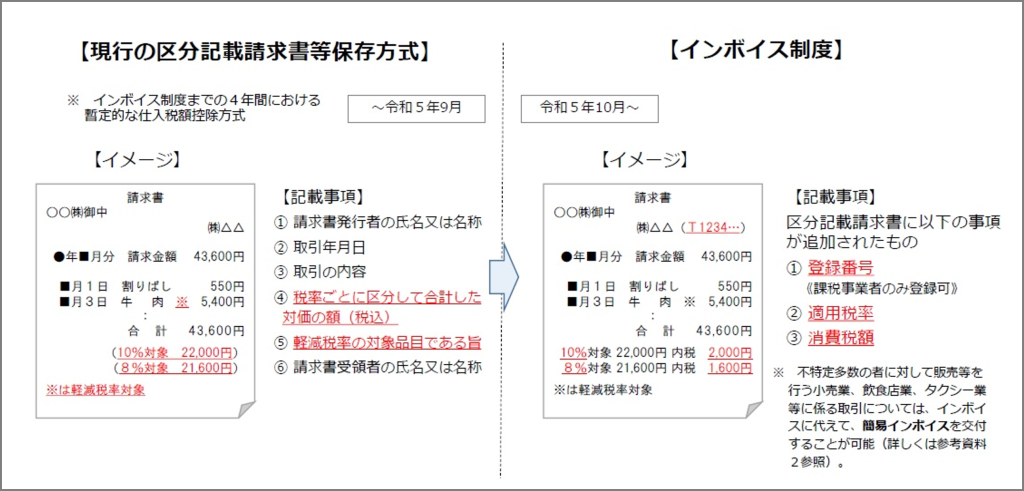

出典:国税庁 インボイス制度 オンライン説明会 基礎編 P.14 *国税庁インボイスQ&A問89(免税事業者からの仕入れに係る経過措置)参照。 |

|||||||||

(3) |

||||||||||

仕入税額の計算方法*には、積上計算(原則)と割戻計算(特例)があります。売上税額の計算方法に積上計算(特例)を選択すると仕入税額の計算方法も、積上計算にすることが必要です。仕入税額の計算方法についても売上税額の計算方法と同様に、端数の処理方法を含めて経理業務の社内規程等を確認しておきましょう。

*仕入税額の積上げ計算の方法として、課税仕入れの都度、課税仕入れに係る支払対価の額に110分の10(軽減税率の対象となる場合は108分の8)を乗じて算出した金額(1円未満の端数が生じたときは、端数を切捨て又は四捨五入します。)を仮払消費税額等などとし、帳簿に記載(計上)している場合は、その金額の合計額に100分の78を掛けて算出する方法も認められます(帳簿積上げ計算)。 *国税庁インボイスQ&A問98(仕入税額の計算方法)参照。 |

||||||||||

(4) |

||||||||||

現行においては、「3万円未満の課税仕入れ」及び「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は、一定の事項を記載した帳簿の保存のみで仕入税額控除が認められる旨が規定されていますが、インボイス制度の開始後は、これらの規定は廃止されます。そのため特に3万円未満の課税仕入れについては、インボイス(領収書、レシート等)の保存が着実に実施できる準備を実施しておく必要があります。 *国税庁 適格請求書等保存方式の概要 -インボイス制度の理解のために- P15参照。 また現行では、仕入先から交付された請求書等に「軽減税率の対象品目である旨」や「税率ごとに区分して合計した税込対価の額」の記載がないときは、これらの項目に限って、交付を受けた事業者自らが、その取引の事実に基づき追記することができますが、インボイス制度の開始後は、このような追記をすることはできません。したがってこうした細かな修正対応についても、インボイス制度の前後で着実に相違事項を周知しておくことが必要となります。 *国税庁インボイスQ&A問76(交付を受けた適格請求書に誤りがあった場合の対応)参照。 |

||||||||||

(5) |

||||||||||

基準期間の課税売上高が5,000万円以下の事業者は、課税売上高から納付する消費税額を計算する簡易課税制度を選択することができます。ただし簡易課税制度を適用する場合は、事前に「消費税簡易課税制度選択届出書」を、納税地を所轄する税務署長に提出する必要があることに留意しましょう。 なお簡易課税制度を適用する場合は、課税売上高から納付する消費税額を計算するため、仕入税額控除のためにインボイスを保存する対応は不要となります。 *国税庁 適格請求書等保存方式の概要 -インボイス制度の理解のために- P15参照。 |

||||||||||

4.インボイス制度対応システムの準備(3つの検討ポイント)

今回は、インボイス制度の開始前に企業として対応しておくべき主な検討事項を解説してきましたが、これらの対応項目は、インボイス制度に係る社員研修等を実施しつつ、現在利用しているシステムに反映していかなければ意味がありません。システム化を検討する際のポイントを以下に3点示します。

(1)情報収集:インボイス制度対応システムのサービス機能等

インボイス制度対応システムを検討する場合は、先ずは様々なソリューションベンダのサービスや機能等についての情報収集が欠かせません。

弊社ファーストアカウンティングでも、随時セミナーを開催しています。以下は直近のセミナーのオンデマンド配信です。お陰様で毎回多数のご参加を頂いていますので、是非、情報収集の参考として頂ければと思います。

出典:ファーストアカウンティング経理、その先へ インボイス制度対策:Peppolで実現する請求書のデジタル化

https://www.fastaccounting.jp/event/20221025-ondemand/

(2)手作業の経理業務を徹底排除:紙(書類)の電子化AI-OCRとRPAの採用

経費に利用するレシートや領収書の多くが紙(書面)である現状を踏まえれば、紙(書類)の保存等に係る作業を手作業で管理することは、現実的な対応ではありません。

現状は、一定の事項を記載した帳簿の保存のみで、3万円未満のレシート等の保存が無くとも仕入税額控除が認められていますが、インボイス制度後は、この規定は廃止されます。そのため膨大な数のレシートや領収書等を着実に保存(電子化)し、かつレシート等の記載事項と帳簿(購買管理システムや会計システム等)の記載事項が完全に合致した状態で仕入税額控除が行えるようにしなくてはなりません。

しかもインボイス制度の開始が1年を切った現状を加味すれば、可能な限り大きなシステム改修を回避したシステム連携が求められます。

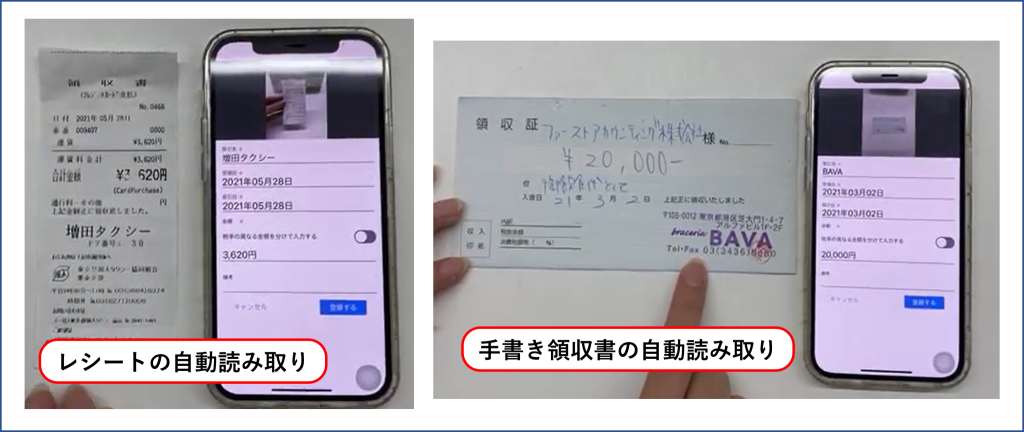

こうした課題を有効に解決する手段の一つが、「AI-OCRによるレシート等の自動読み取り機能」と、「RPAによる効率的なデータ連携機能」です。

適用ポイントは、以下の2点です。

①多種多様なレシートや手書きの領収書でも精度良く認識できるAI-OCRなのか

②大規模なシステム改修をすることなくデータ連携を実現可能な(実績のある)RPAなのか

以下は、弊社ファーストアカウンティングのAI-OCR機能によるレシートと手書き領収書の自動認識例です。いずれもスマホを利用し精度良く認識出来ていることが分かると思います。

出典:ファーストアカウンティングAI-OCRによる起票の自動化ソリューション

https://drive.google.com/file/d/1-Lxisc7lfgL2pXZCoG8a2tf1ju7ZbFA8/view

(3)インボイス制度開始前に発行される登録番号記載の区分記載請求書への対応

実はインボイス制度開始前の現状においても、既にインボイス制度対応システムの改修を終えた企業が、登録番号のある請求書や領収書等(登録番号が記載された区分記載請求書)を発行してくる可能性があります。

インボイス制度開始前の現段階においても、登録番号など適格請求書の記載事項が全て記載された区分記載請求書が発行されることは、差し支えない*とされています。

*巻末資料(令和5年9月30日以前の請求書への登録番号の記載)参照

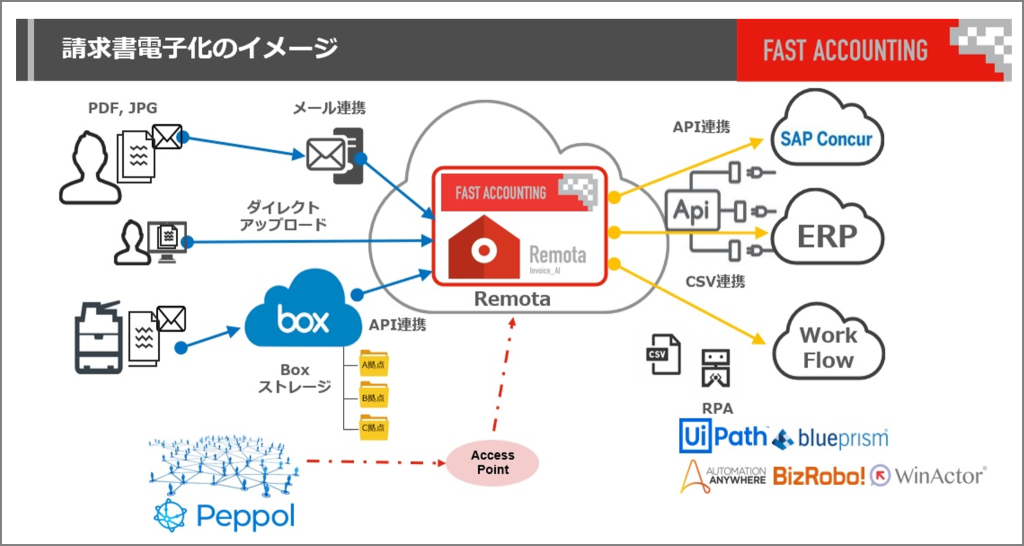

そのため既存システムと連携するインボイス制度対応システムは、今すぐにでも構築しておく準備が求められます。弊社ファーストアカウンティングは、下図の適用イメージで経理に特化した「先進のAI-OCRによるレシート・領収書等の自動読み取り機能」と、「RPAによる既存システムとの連携機能」等をご提供しています。

出典:ファーストアカウンティング 請求書等電子化ソリューション

インボイス制度対応システムを検討する際に、貴社の証憑書類がどう認識できて、既存システムと効率的に連携できるのか、弊社ファーストアカウンティングの先進ソリューションで確認してみませんか。お気軽にお問合せ頂くことをお待ちしています。

巻末資料:令和5年9月30日以前の請求書への登録番号の記載(インボイスQ&A・問62)

令和5年9月30日以前の請求書への登録番号の記載 |

|

問62 |

当社は、令和3年10月に登録申請書を提出し、適格請求書等保存方式が開始される前(令和5年9月30日以前)に登録番号が通知されました。 |

【答】 |

ご質問のように、区分記載請求書等に登録番号を記載しても、区分記載請求書等の記載事項が記載されていれば、取引の相手方は、区分記載請求書等保存方式の間(令和元年10月1日から令和5年9月30日まで)における仕入税額控除の要件である区分記載請求書等を保存することができますので、区分記載請求書等に登録番号を記載しても差し支えありません。 |

(注) |

区分記載請求書等の記載事項のうち、税率ごとに区分して合計した税込価額については、適格請求書の記載事項である課税資産の譲渡等の税抜価額を税率ごとに区分して合計した金額及び税率ごとに区分した消費税額等を記載することとして差し支えありません。 |

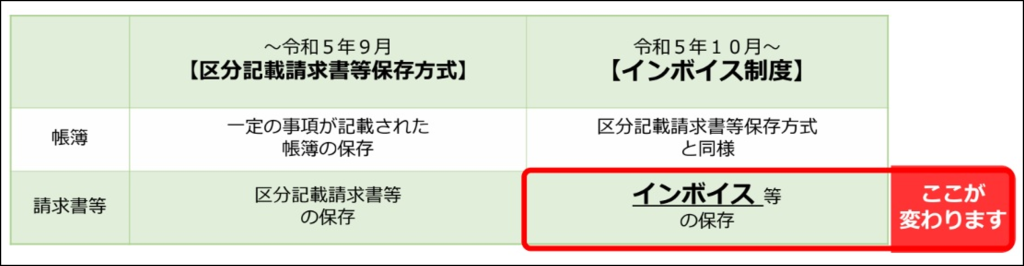

区分記載請求書等と適格請求書の記載事項の比較(28年改正法附則34②、新消法57の4①) |

|||

区分記載請求書等 |

適格請求書 |

||

① |

書類の作成者の氏名又は名称 |

① |

適格請求書発行事業者の氏名又は名称及び登録番号 |

② |

課税資産の譲渡等を行った年月日 |

② |

課税資産の譲渡等を行った年月日 |

③ |

課税資産の譲渡等に係る資産又は役務の内容 |

③ |

課税資産の譲渡等に係る資産又は役務の内容 |

④ |

税率ごとに合計した課税資産の譲渡等の税込価額 |

④ |

税率ごとに区分した課税資産の譲渡等の税抜価額又は税込価額の合計額及び適用税率 |

⑤ |

書類の交付を受ける当該事業者の氏名又は名称 |

⑤ |

税率ごとに区分した消費税額等 |

⑥ |

書類の交付を受ける当該事業者の氏名又は名称 |

||

(注) 適格請求書等保存方式の下では、区分記載請求書等の記載事項に下線部分が追加されます。

出典:国税庁 インボイス制度 オンライン説明会 基礎編 インボイスの記載事項P.5

https://drive.google.com/file/d/18pDUuuL4ta_5D7bkaIe3iezOsE16WMve/view