インボイス制度における登録番号について徹底解説!登録番号の取得方法や確認方法をわかりやすくご紹介

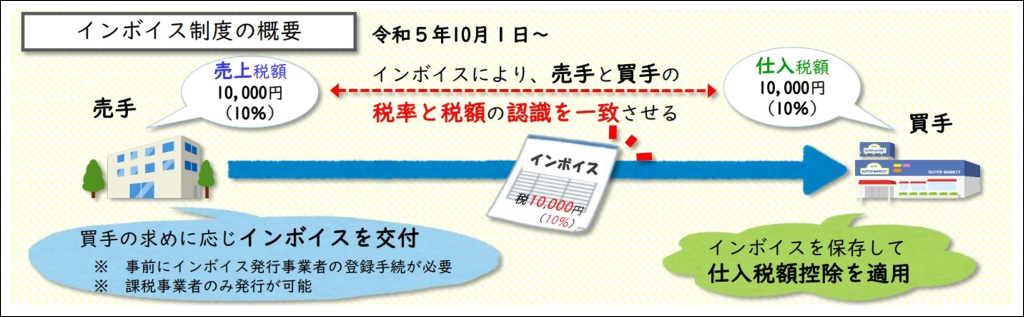

2023年10月からインボイス制度が始まると、インボイス(適格請求書)を交付できるのは、インボイス発行事業者(適格請求書発行事業者)に限られます。

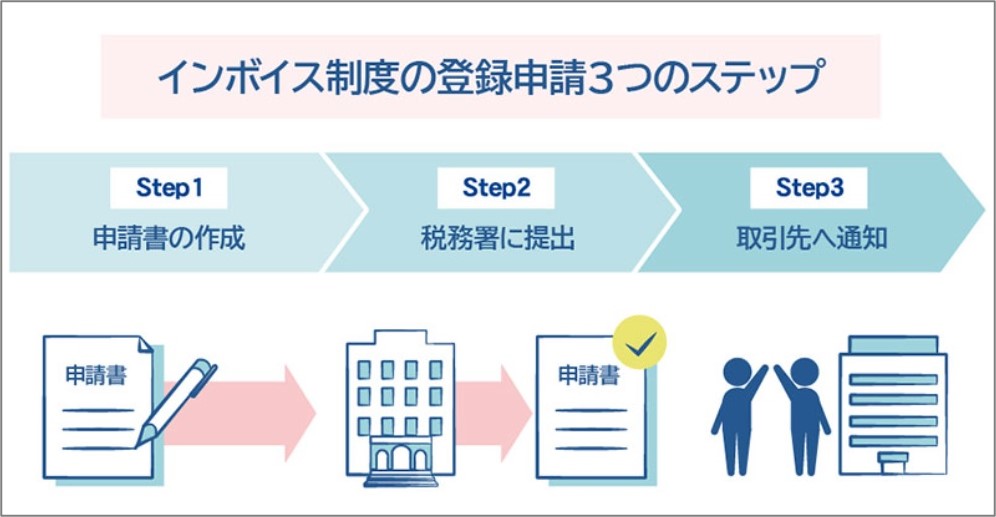

インボイス発行事業者になるためには、所轄の税務署に登録申請を行い、登録を受ける必要があります。登録通知を受けずにインボイスを交付することはできません。

売手の場合、登録時に通知される登録番号が、インボイスを交付できるインボイス発行事業者であることを示します。

買手の場合は、登録番号などが記載されたインボイスを保存することで、消費税の仕入税額控除を受けることができます。そのため、取引先がインボイス発行事業者かどうかを事前に確認する必要があります。

このページでは、インボイス制度で売手も買手も必ず利用する登録番号について、取得方法から確認方法までわかりやすく解説します。

1.インボイス制度における登録番号とは?

インボイス制度における登録番号(以下、「登録番号」)とは、インボイス発行事業者(適格請求書発行事業者)になるための登録申請を行い、登録が認められた課税事業者に発行される番号のことです。「適格請求書発行事業者登録番号」と呼ばれることもあります。

登録申請書が提出されると、登録拒否要件に該当しない場合には、適格請求書発行事業者登録簿に法定事項が登載され、登録が行われます。

登録拒否要件とは、登録を受けようとする事業者が、次のいずれかの事実に該当する場合です。登録申請が認められないと、登録番号は取得できません。(特定国外事業者については別途登録拒否要件が定められています。)

| ・納税管理人を定めなければならない事業者が、納税管理人の届出をしていない |

| ・消費税法令の規定に違反して罰金以上の刑に処せられ、その執行を終わり、又は執行を受けることがなくなった日から2年を経過しない者 |

*参考:適格請求書発行事業者の登録に係る登録拒否要件(新消法57の2⑤)

https://elaws.e-gov.go.jp/document?lawid=363AC0000000108_20231001_505AC0000000003

登録を受けた事業者に対しては、登録通知がなされます。通知される登録番号の構成は、以下のとおりです。

| ① 法人番号を有する課税事業者 |

| T(ローマ字)+法人番号(数字 13桁) |

| ②上記以外の課税事業者(個人事業者、人格のない社団等) |

| T(ローマ字)+数字 13桁 |

| 注1)一度付番された登録番号は、変更できません。 注2) 13桁の数字には、マイナンバー(個人番号)は用いず、法人番号とも重複しない事業者ごとの番号となります。 (参考) 登録番号の記載例 ・ T1234567890123 ・ T-1234567890123 ※ 請求書等への表記に当たり、半角・全角は問いません。 |

2.登録番号の役割

インボイス(適格請求書等)は、取引先に10%と8%の消費税額等を正確に提示するものです。

売手は、インボイスに登録番号を記載することで、取引先に自社がインボイス発行事業者(適格請求書発行事業者)であることを示します。

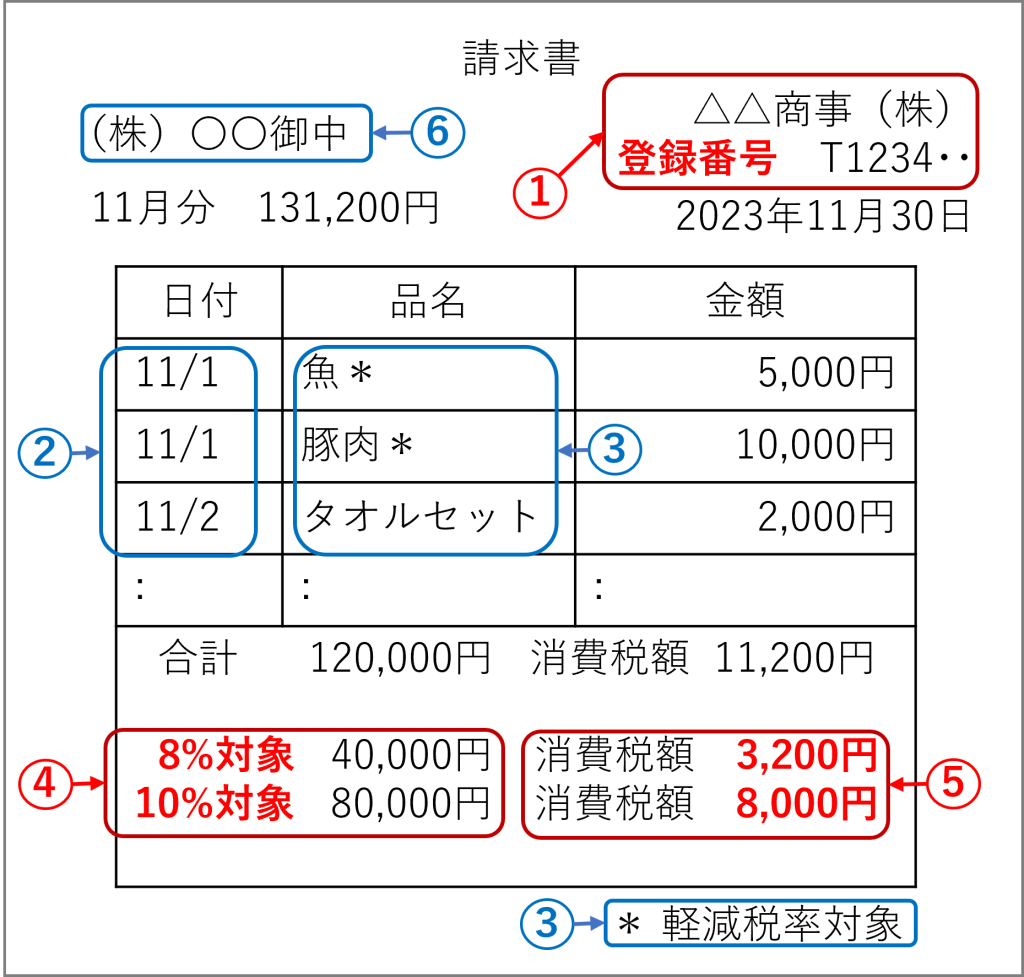

インボイスを交付する際には、登録番号のほか、以下のインボイス記載要件を満たした請求書を交付する必要があります。現行の区分記載請求書に追記される事項は、下図赤字の登録番号、適用税率、消費税額等です。

登録番号を記載せずに作成した請求書などは、2019年10月1日から実施された軽減税率制度における区分記載請求書等として取り扱われます*。すなわち、原則として税額控除の対象外となりますが、インボイス制度の開始から6年間は、免税事業者等の適格請求書発行事業者以外の者からの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられているため、一部税額控除の対象となります。詳しくは、【令和5年10月開始】インボイス制度への対応を解説!(6)インボイス制度における経過措置のセクションを参照してください。

*出典:国税庁 インボイスQ&A 問52(適格請求書に記載が必要な事項) 【令和4年4月改訂】

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=78

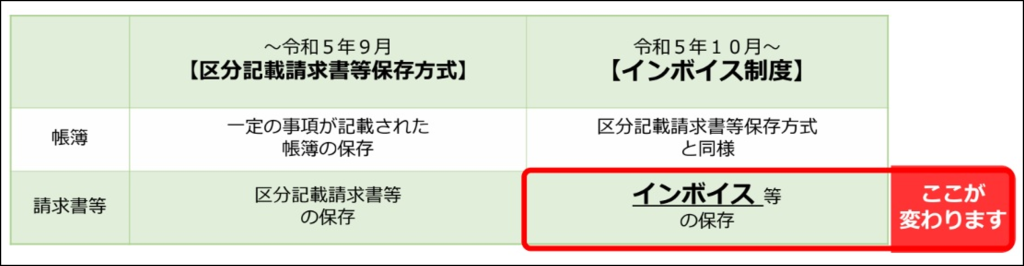

インボイス制度(適格請求書等保存方式)において、仕入税額控除の適用を受けるためには、原則として課税仕入れに係る帳簿とインボイス(適格請求書)の保存が必要です。

登録番号がない請求書などはインボイスとはならないため、これを保存しても仕入税額控除の適用は受けられません。

そのため、買手として請求書・領収書などのインボイスを受領したら、登録番号に限らず、「インボイス記載要件」を満たしていることを確認しましょう。

3.登録番号の取得方法は?

登録番号を取得するには、納税地を所轄する税務署長に、インボイス(適格請求書)発行事業者の登録申請書を提出します。インボイス発行事業者の登録は、e-Taxによる登録申請と、郵送による書面申請があります。

いずれの申請方法も、税務署で登録審査を経て、インボイス発行事業者として登録されると、登録番号など公表情報が記載された登録通知書が送付されます。

e-Taxで登録申請を行う場合は、希望により登録通知をデータで受け取れます。「登録通知書の電子通知」の受け取りに同意することで、登録通知データは事業者の「送信結果・お知らせ」の「通知書等一覧」に格納されます。

データで登録通知を受け取ると、紛失の心配がなく、取引先や関与税理士などにペーパーレスで登録番号を連絡できるメリットがあります。登録通知データのファイル形式は、PDFまたはXMLです。

XMLによる登録通知データには、税務署による電子署名が付与されているので、e-Taxソフト(WEB版)またはe-Taxソフトを利用すれば、登録通知の内容に改ざんがないことを確認できます。メールにXMLによる登録通知データを添付すれば、税務署による電子署名付きの登録番号を取引先などに連絡できます。

登録通知は、受領まで一定の期間を要します。登録申請から登録通知までの平均的な期間は、以下の通り*です。

| e-Tax提出の場合 | 約1か月半 |

| 書面提出の場合 | 約3か月 |

*出典:国税庁「適格請求書発行事業者の登録件数及び登録通知時期の目安について」令和5年7月27日更新情報

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/kensu_kikan.pdf

インボイス制度を控えた現段階では、e-Tax提出であっても、登録には相当の期間がかかることに留意しましょう。

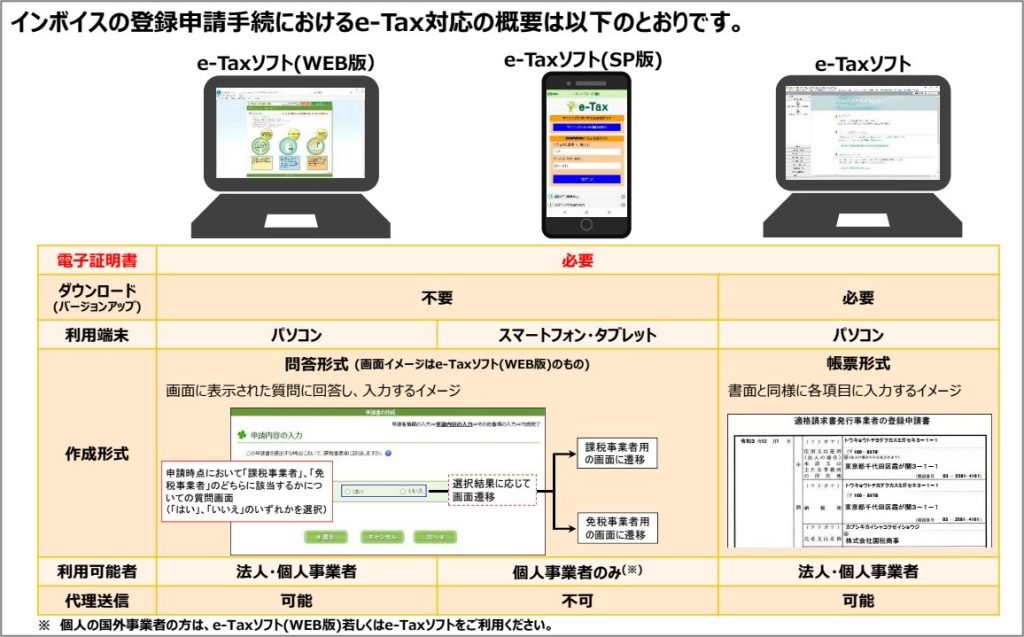

e-Taxによる登録申請手続は、下図に示すように3通りありますが、法人の場合は、e-Tax(WEB版)またはe-Taxソフトによる申請となります。e-Taxソフトを利用する場合は、事前にソフトのダウンロード及び最新バージョンへのアップデートが必要です。

出典:国税庁 登録申請手続におけるe-Tax対応の概要

*上図に赤字で記載のe-Taxで利用可能な電子証明書は、e-Taxの「電子証明書の取得」を参照

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/invoice_shinei07.pdf

インボイス制度が開始される2023年10月1日から登録を受ける場合は、2023年9月30日までに登録申請を行う必要があります。なお、2023年9月30日は土曜日ですが、10月2日(月)に登録申請が延長されることはありません。

2023年9月30日までに登録申請を提出すれば、仮にインボイス制度開始日である2023年10月1日までに登録通知が届かなかった場合でも、2023年10月1日から登録を受けたものとみなされます。

郵送による書面提出の場合は、2023年9月30日までの通信日付印があるものが、2023年10月1日の登録を受けることができます。郵送で登録申請書を提出する場合の送付先は、各国税局(沖縄国税事務所を含む)のインボイス登録センターです。インボイス登録センターの所在地は、「郵送による提出先のご案内」で確認できます。

なお、郵送の場合は、登録通知書を紛失しても再発行できないため、適切に保管しましょう。

4.取引先の登録番号確認方法は?

インボイス発行事業者(適格請求書発行事業者)の情報は、「登録通知書」による連絡のほか「適格請求書発行事業者公表サイト」で確認できます。

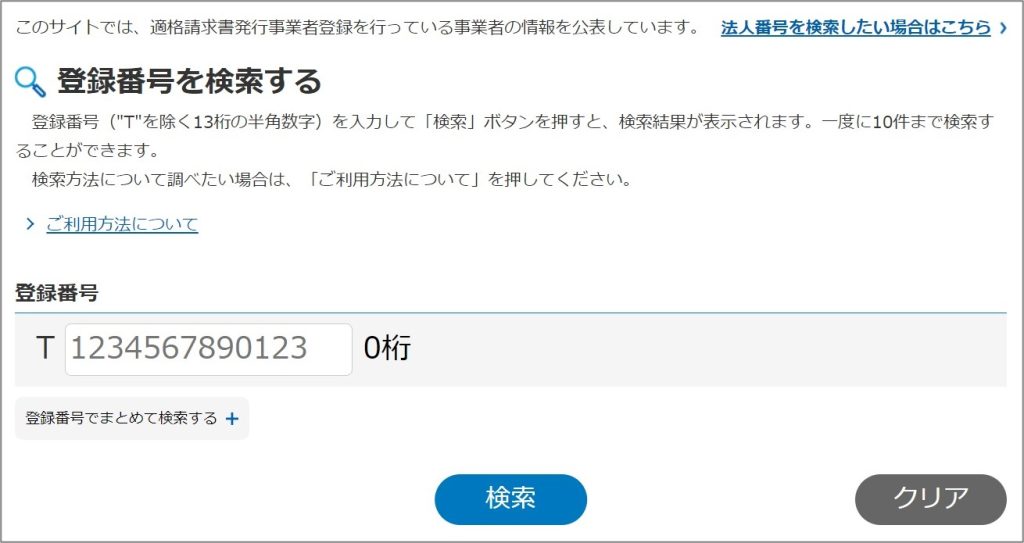

(1)登録番号がわかる場合

すでに取引先から登録番号のお知らせなどを受領し、インボイスの登録番号がわかっている場合は、適格請求書発行事業者公表サイトに登録番号を入力することで、取引先の登録状況を確認できます。

登録番号を入力した際の検索結果画面からは、下記の4つの情報が確認できます。

・氏名または名称

・登録年月日

・本店又は主たる事務所の所在地

・最終更新年月日

出典:国税庁適格請求書発行事業者公表サイトより、弊社の登録情報表示例

https://www.invoice-kohyo.nta.go.jp/

適格請求書発行事業者公表サイトは、事前に取引先の登録番号を知ったうえで、その登録番号がインボイス発行事業者として登録されているかを確認するものです。取引先の会社名を検索して登録事業者かどうかは確認できません。

(2)登録番号がわからない場合

取引先の登録番号が分からない場合は、以下の2通りの方法で登録状況を確認できます。

方法1:法人番号公表サイトで法人番号を検索後、適格請求書発行事業者公表サイトで法人番号を入力し検索

方法2:適格請求書発行事業者公表サイトから全件データをダウンロードし、取得データから会社名を検索

【方法1】

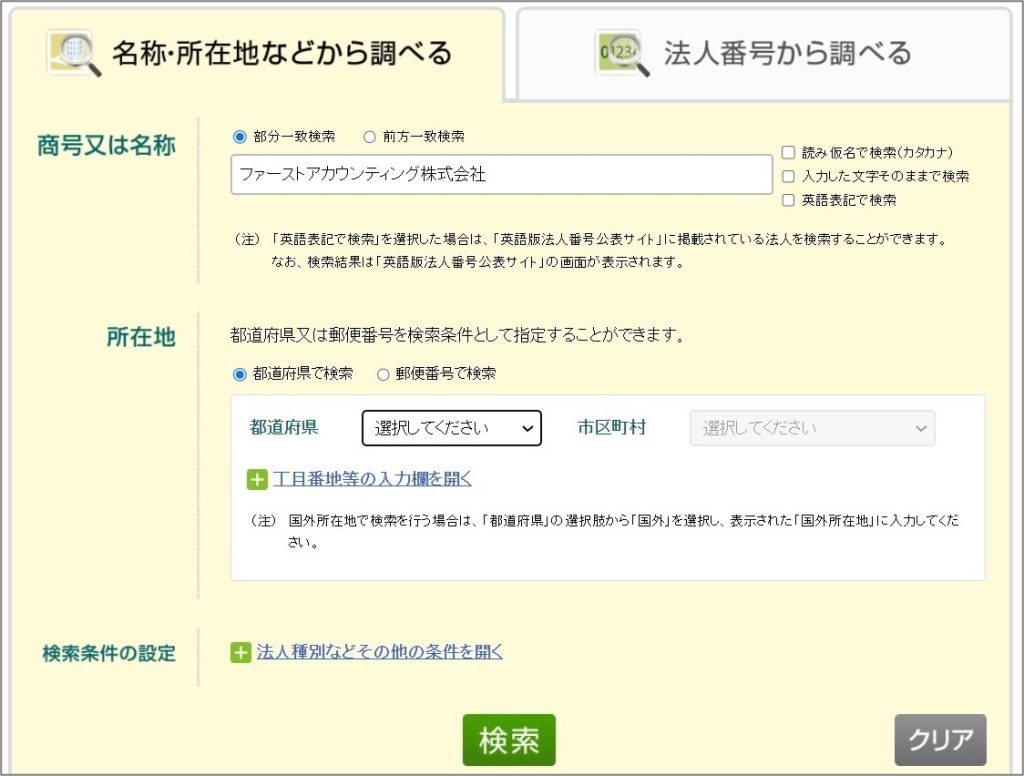

1つ目の方法は、まず「国税庁・法人番号公表サイト」で法人番号を確認した後、「国税庁・適格請求書発行事業者公表サイト」で登録状況を確認する方法です。

法人番号公表サイトでは、下図のように「商号又は名称の検索」や「所在地の都道府県又は郵便番号による検索」により、法人番号を確認できます。

出典:国税庁 国税庁法人番号公表サイト、弊社の検索例

https://www.houjin-bangou.nta.go.jp/

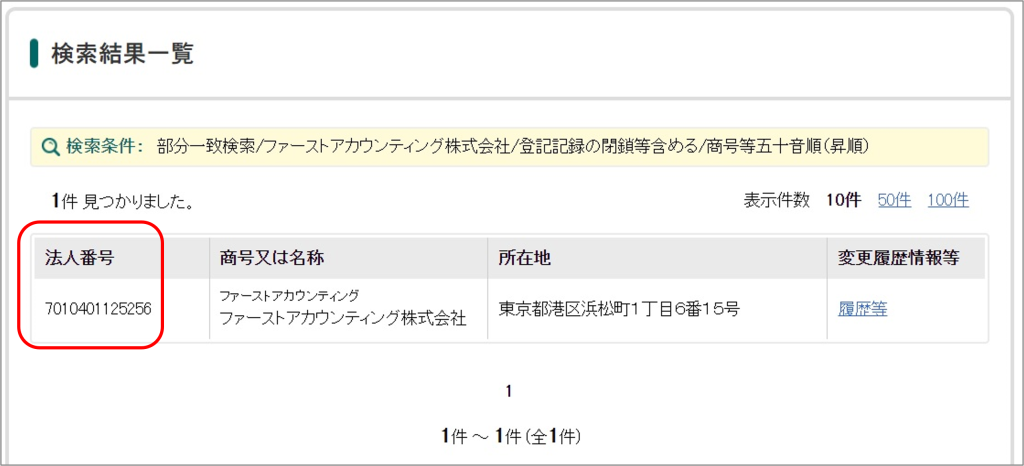

検索結果は、「検索結果一覧」画面から、該当の法人番号を確認できます。

出典:国税庁 国税庁法人番号公表サイト、弊社の法人番号表示例

https://www.houjin-bangou.nta.go.jp/

法人番号を有する課税事業者の登録番号は、「T(ローマ字)+法人番号(数字13桁)」です。

登録状況を確認したい事業者が法人の場合は、法人番号公表サイトで会社名から法人番号を検索し、その法人番号を適格請求書発行事業者公表サイトで検索することで、登録状況を調べることができます。

ただし、法人番号公表サイトは、個人事業主など法人番号を保有していない事業者は検索できません。取引先が法人番号を保有していない場合は、早めに登録予定の有無を確認しておきましょう。

なお、法人番号公表サイトで法人番号が判明しても、インボイス発行事業者に登録されているとは限りません。取引先の登録状況は、必ず適格請求書発行事業者公表サイトで確認しましょう。

法人番号を有する課税事業者であっても適格請求書発行事業者公表サイトで確認が必要となる理由は、

・取引先が何らかの理由によりインボイス発行事業者に登録しないことを選択している

・適格請求書発行事業者の登録に係る登録拒否要件に該当し、登録が拒否されている

・当初は登録したものの、登録が取り消された

などの可能性があるためです。

登録が取り消される場合は下記の通りです。取消事由の1つである「合併による消滅」は、それほど珍しいことではありません。

—————————————————————————————————————-

税務署長は、以下の事業者の区分に応じ、それぞれ次の場合に適格請求書発行事業者の登録を取り消すことができます(新消法 57 の2⑥)。

【特定国外事業者以外の事業者である場合】

① 1年以上所在不明であること

② 事業を廃止したと認められること

③ 合併により消滅したと認められること

④ 納税管理人を定めなければならない事業者が、納税管理人の届出をしていないこと

⑤ 消費税法の規定に違反して罰金以上の刑に処せられたこと

⑥ 登録拒否要件に関する事項について、虚偽の記載をした申請書を提出し、登録を受けたこと

出典:国税庁 インボイスQ&A 登録の取消し(抜粋)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/qa/01-01.pdf#page=41

————————————————————————————————————–

【方法2】

2つ目の方法は、適格請求書発行事業者公表サイトから全件データのダウンロードを行い、取得したファイル上で、会社名などによる検索を行うものです。

適格請求書発行事業者公表サイトでは、ダウンロード機能(またはWeb-API機能)により、適格請求書発行事業者の公表データを取得できます。

公表データは、CSV、XML、JSONの3種類の形式でダウンロード可能です。

出典:国税庁適格請求書発行事業者公表サイト

https://www.invoice-kohyo.nta.go.jp/download/zenken

適格請求書発行事業者公表サイトでは、前月末時点での公表情報を「法人」、「人格のない社団等」、「個人」の別にダウンロードできます。

このように、いずれの方法でも取引先の登録状況を確認できますが、取引先が多い場合は、手作業による検索は現実的ではありません。

請求書・領収書などを受領するごとに登録番号を検索し、インボイス交付元がインボイス発行事業者かどうかを調べるのは、大変な負担です。

5.ファーストアカウンティングの経理システムなら登録番号の確認も簡単に

インボイス制度対応にできるだけ手間をかけたくない場合は、登録番号に限らず、受領した請求書などの自動確認ができるサービスの利用がおすすめです。

私たちファーストアカウンティングは、経理に特化したAIにより、適格請求書に記載されている登録番号などを自動的に読み取り、登録番号に限らずインボイスの有効性を確認する機能をご提供します。

この機能は、国税庁適格請求書発行事業者公表システムのWeb-API機能を利用し、既存の経理精算業務フローとも連携することで、経理業務の効率化を促進します。

万一、取引先の登録番号や税率ごとの消費税額などが誤っている場合は、インボイス制度に基づく各種確認を促す機能で、誤ったデータの取り込みを防ぎます。確定データのみが既存のワークフローに連携されるので、現行の経理システムおける確認作業を最小限にできます。

出典:ファーストアカウンティング AIを利用した経理精算業務フロー(詳細は図をクリック)

インボイスに関する目視や手作業による確認作業をなくすためには、このようなAIを活用した自動化が欠かせません。インボイス制度対応を検討する場合は、ぜひ私たちファーストアカウンティングにお声掛けください。

エンタープライズ企業に多数ご採用頂いている経理特化型AIで、経理業務のDXをご支援します。